埼玉りそな銀行の住宅ローンは審査が超厳しい?総合的に見てアリな銀行だ!

- 2019年/9月/3日

- 2025年/4月/9日

埼玉りそな銀行は住宅ローンの審査回答が早く、県内トップクラスの低金利、豊富な店舗数を誇っています。

上記の理由から、不動産会社でも支持が高くなっています。

審査は厳しめで、審査に通過しても最優遇金利=1番低い金利で借りられるかは別のお話です。

また、諸費用ローンの借り過ぎは厳禁で、1番の強味である低金利の恩恵を受けられなくなります。

最も良い金利で借りられそうなら、是非とも選択肢に入れたい銀行です。

この記事は次のような人に向いています:りそな銀行や埼玉りそな銀行の住宅ローンについて徹底的に知りたい人

まず初めに。埼玉りそな銀行とりそな銀行の住宅ローンは基本的にほぼ同じと言って良いでしょう。

ですから、この記事は埼玉りそな銀行・りそな銀行、どちらで住宅ローンを検討する方もご覧になれます。

参考リンク:りそな住宅ローン商品概要 埼玉りそな住宅ローン商品概要

埼玉りそな・りそな銀行の住宅ローン概要

金利と保証料などの諸費用

2020年9月版 住宅ローン金利

①店頭金利:変動金利2.475% 固定金利10年:3.20%

店頭金利2.475%は一般的なレベルです。

店頭金利=定価の金利ですから、ここからどこまで金利の割引(=金利優遇)するかが重要です。

県内トップクラスの低金利!!

②最優遇の変動金利:0.470%(融資手数料タイプ)0.525%(保証料一括前払いタイプ) 0.725%(保証料 金利上乗せタイプ)

最優遇金利=最も金利の割引をしてもらえた場合、金利がどこまで下がるかを意味しますよ。

当然のことながら、りそな銀行では信用スコアによって最優遇金利を受けられない場合もあります。

審査に通過すればだれでもこの金利になるわけじゃないんだね。

りそな銀行では事前審査を行うことで、”現在借りた場合の金利”・・・例えば「変動金利0.6%です」等と伝えてくれますが、最終的に金利は”借入時の金利”で決まりますからご注意ください。

毎月、金利の見直しを行っていますので月が変わっての引き渡しであれば、上がることも下がることもあります。ご注意ください。

金利は低いのでしょうか?お得でしょうか?

金利の低さ・・・ネット銀行に対抗しうるほどの水準です。

埼玉県内の銀行でも、トップクラス。

全国的に見ても低金利の部類に入ります。

③固定金利10年:0.60%(はじめがお得!

当初型&融資手数料型)

0.655%(はじめがお得!

当初型&保証料一括前払い型)

1.195%(ずーっとお得!

全期間型&融資手数料型)

1.250%(ずーっとお得!

全期間型&融資手数料型)

固定金利10年タイプは、年収が高く10年間で完済を見込める方が住宅ローン控除も同時に活用したいケース等で大活躍します。

他にも子どもが大学卒業までは教育費用がかかるので、1年に2回も起きる金利変動に巻き込まれたくない場合にも候補になりますね。

特に当初型10年タイプは他の銀行と比較しても、かなり割安の金利と言えます。

とは言え、”当初型”の固定金利は10年後に予想以上に金利がアップする可能性があるので以下の記事を良く読んでリスクを承知しておきたいところです。

参考記事:固定金利選択型のメリット・デメリットを超わかりやすく解説します。

④保証料のタイプ:融資手数料タイプ・保証料一括前払いタイプ・金利上乗せタイプの3タイプより選択可能。

これは数ある銀行の中でも最多のラインナップと言えますから、自分に合ったものを選ぶことができるメリットがあります。

保証料もしくは融資手数料は、銀行に支払う費用の中で最も高額なものですからメリットは大です。

融資手数料・保証料前払い・保証料上乗せの違いは?

融資手数料タイプ=繰上返済しても支払った融資手数料は一切返ってこない代わりに、金利が一番オトク。

ネット銀行では標準仕様となっている保証料は0円!は基本的にこのタイプです。

ネット銀行では融資手数料タイプを採用しているため、(見かけ上)金利が低くてすごく得に見えるわけです。

これに対抗してりそな銀行も融資手数料タイプを選択可能になりました。

ただし、保証料とほぼ同額の融資手数料を支払いますので、実は同じことなんですね。

お得ってわけじゃないんだね。

繰上返済を積極的にするのなら、むしろ保証料前払いタイプの方が得になるケースもあります。

融資手数料タイプが本当に得かどうかは、繰上返済の有無で変わります。

ネット銀行は融資手数料タイプのみの銀行も多いため、10~15年程度の短期返済可能な方は保証料有りタイプの方が得なケースがあるということを頭に入れておきましょう。

保証料前払いタイプ=保証料を前払いするので、現金が必要です。

保証料も諸費用として借りることは出来ますが、その分ローン残高が大きくなります。

前払いタイプのみ、繰上返済すると保証料が返金される特徴があります。これを戻し保証料と言います。

りそな銀行では35年ローンで融資金額100万円あたりの保証料は20,614円~30,923円と一般的なレベルと言えます。

30,923円はやや高めですが、これは”審査上やや厳しめの人でも貸し出しをします”という意思表示の現れとも言えるでしょう。

埼玉りそな銀行の場合、20,614円固定となっており、さらに良心的な設定と言えるでしょう。

保証料の設定だけは、埼玉りそなとりそな銀行で違いがあります。逆に言えばこれ以外はほぼ一緒。

参考記事=住宅ローンの戻し保証料(=保証料の返戻)とは?お金が返ってくる仕組みとベストな受け取り方を超わかりやすく解説。

保証料上乗せタイプ=保証料を毎月の金利に上乗せする形で支払います。

りそなの場合は0.2%保証料として金利上乗せをします。

融資手数料や保証料支払いの現金がない方はこのタイプが向いています。

参考記事=住宅ローンの最大出費である保証料。誰に、いつ支払う?5段階のランク別に相場が変わる?

参考記事=住宅ローン保証料の支払い方法は2パターン。外枠方式よりも内枠方式が安くなる裏技を公開します。

⑤保証会社事務取扱手数料=33,000円(消費税等込)

物件本体価格を超えて、諸費用も借りる場合は住宅ローン契約が2本扱いとなりますので33,000円×2=66,000円かかることに注意が必要です。

できれば諸費用ローンは使わずに物件本体価格100%までに抑えた方が得ですよ。

ちなみに300万円超の諸費用ローンを同時に借りる場合は、55,000円(消費税等込)と値段アップになります。

審査関連(保証会社・審査金利・返済比率)

⑥保証会社:りそな保証株式会社・全国保証株式会社

基本的に保証会社はりそな保証です。

全国保証はりそな保証でNGだった場合に活用されますが、全国保証で審査通った方は残念ながら最優遇金利(最も割安な金利)は難しいです。

つまりちょっと高めの金利となります。

⑦審査方式:スコアリング方式を一部採用

スコアリング方式とは?

端末へ審査データを入力すると金融機関があらかじめ定めた点数表と照合されて、ズバリ貸し出し可能かどうかが出るシステムのイメージでOKです。

勤務形態:①正社員=10点>派遣社員・契約社員=5点>アルバイト=3点みたいなイメージです。

ちなみに足切りもあって、これに引っかかると他は全てOKラインでも不可(審査落ち)となることがあります。

スコアリング方式がメインの場合、グレーゾーンの方や対応不可顧客への判定は厳しいと考えられます。

つまり、イレギュラーな対応だったり審査に柔軟性が求められる案件は取り扱いが難しい分類になるかもしれません。

⑧審査金利:3.3%

審査金利って?

審査金利が高いほど借りられるお金が減り、審査金利が低いほど借りられるお金が増えます。

それに加えて

審査金利が高いほどローンに落ちる可能性が上がり、審査金利が低いほどローンに通る可能性が高まります。

ここ最近ですと審査金利は3%代の前半で推移していまして、これはネット銀行系や都市銀行(一般的に3%後半から4%以上)よりもやや低めです。

これが何を意味するかと言いますと、上記銀行よりも借入金額が伸ばせるということですね。

3,000万円借りたいのにネット銀行Aでは2,700万しか貸してくれないと分かった。

そこでりそな銀行に審査を出したら、無事借りられたということがあり得ます。

フラット35やろうきん、信用金庫等は別格に低いですが、一般的な水準ではないでしょうか。

参考記事=審査金利をわかりやすく解説。フラット・ろうきん・銀行で大きな差!

返済比率は寛容といえる

⑨返済比率(=返済負担率):年収に関わらず35%まで

返済比率って?

返済比率が高いほど借入金額を大きくすることができます。

返済比率が高いほど住宅ローンに通る可能性もアップします。

返済比率30~35%の返済比率となっている銀行がメジャーですので、普通よりも甘めです。

特に年収問わず35%までですので、年収300万円前後の方だと助かるんです。

なぜなら年収300万円のケースでは、返済比率30%以下の銀行が多いからです。

結果、借りれる金額が数百万円単位で変わってきます。

1.税込年収に占める年間元利金返済額の割合が35%以内(年間返済額には他のお借入れのご返済分も含まれます。また年間返済額は、当社所定のルールにより算出いたします)

2.当社所定の保証会社が算出する担保価値の範囲内

上記ご返済割合を超えるお申込みについても、お客さまの年収、2.の担保価値等に応じ、お取扱いできる場合がございますので、窓口までお気軽にご相談ください。

出典:りそな住宅ローン

返済比率が35%オーバーの案件ですと、普通は「返済比率35%までが規定ですから無理です」で通常終わってしまいます。

しかし、りそな住宅ローンは返済比率を規定オーバーしてしまっても年収と担保価値に+アルファの要素があれば可能性があるということです。

例えばですが、親が土地を持っていて担保として出せるなどの要素があれば相談する価値はあります。

こういうケースでは親=物上保証人と呼ばれます。

カンタンに言えば親御さんの資産をいざとなったら担保にとれるから普通は無理な案件であってもお金を貸してくれるのですね。

参考記事=住宅ローンを借りる前に、返済比率(=返済負担率)と審査金利を知っておくべき理由を解説。

⑩信用情報:厳しめ

ネット銀行が最も審査に厳しいとすれば、それに続く位置が都市銀行です。

りそな銀行は都市銀行に並ぶ、または準ずるポジションですので、相当に厳しいと考えられます。

具体的には過去2年以内に1回でも支払い遅れがあればグレーゾーン、2回以上ではまずアウトになりそうです。

個人信用情報が5分でわかる。住宅ローンと異動(ブラック)の関係は?

参考記事:個人信用情報が5分でわかる。住宅ローンと異動(ブラック)の関係は?

⑪審査期間:事前審査の回答1~2営業日。

本審査の回答3~5営業日

住宅ローン契約(=金消契約)は特に定めはないが、本審査の2~3営業日後が好ましい。

何も不安要素の無い方でしたら、審査を朝一番に提出すればその日のうちに「事前審査OKです」と回答が来るほど早いです。

⑫審査申込みからローン実行(=引渡し)までの所要時間

建売住宅でしたら、約3~4週間でローン実行は可能です。

十分に活用できる早さです。

ネット銀行ですと、2倍の2ヶ月かかるとこもありますからね。

申し込み可能な年収・年齢・勤続年数・収入合算など

⑬審査可能な最低年収:100万円以上

かなり広範囲のお客様がご利用になれます。

⑭勤続年数:サラリーマン=1年以上から審査可能。サラリーマン以外の自営業=勤続または営業年数が3年以上。

お勤め1年以上から審査可能なので、大手銀行にしては緩い印象を受けます。

多くの人が申し込みできます。

⑮年齢ルール:お借入時の年齢が満20歳以上満70歳未満の方で、完済時の年齢が満80歳未満の方

具体的には44歳までは35年ローンが可能です。

一般的なルールと言えます。

参考記事=住宅ローンと年齢は審査で関係大。44歳までに家を買うのが推奨の理由は?

⑯収入合算:連帯保証人型の場合のみ、パートも可。

パートの方も合算OKなのはとても良いです。

お子さんがいて退職後、パート復帰の方は沢山いますからね。

パートについては年収の半分のみ合算を行います。50%までですね。

お二人とも正社員の場合、主債務者の年収を上限に収入合算が可能になります。

つまり主債務者が夫:年収300万、妻:500万なら妻は年収300万が合算可能という事になります。年収800万の世帯だが、年収600万として審査をするということです。

ペアローン型を採用する場合は夫婦ともに正社員を条件とする(※契約社員等は個別的判断)

⑰派遣社員:年収の80%で評価。勤続年数1年以上かつ派遣元が業界大手であること、かつ派遣先が大手企業。

⑱契約社員:年収100%で評価。3年以上勤続が必要。雇用契約書提出が求められる。

⑲産休育休:単独の場合は正社員必須、かつ金消契約までに復職が条件。

※ペアローン・連帯保証型であれば公務員・上場企業社員のみ復職1年以内でも可。

諸費用・団信・その他の特徴

りそな銀行の諸費用ローンはデメリットあり

⑳諸費用ローン:2本契約のため書類・事務手数料等が2本契約分かかる。

具体的には事務取扱手数料が住宅ローン1本につき33000円かかるので、2本で66000円です。

諸費用借りない=1本契約なら33000円で済みます。

また登記設定も2本のため、司法書士費用が多くなる。(5万円前後費用が増えます)

また、完済時も2回抹消費用がかかることになる。(これは完済時に支払いすることになります)

諸費用ローンを申し込みすると金利優遇面でのみ不利になる可能性がある。

※保証料率は上がらない。こちらは良い点です。

物件価格の100%だけで借りれば0.5%の金利評価だった人が、諸費用ローンを同時申込みしますと0.55~0.6%判定となったりします。

MEMO

年収1000万円ある人であっても、諸費用ローンを同時申込みしたということが理由で最優遇金利=一番低い金利で借りられなかったことが実際にあります。

埼玉りそな銀行で諸費用ローンを借りるときは、本当に注意が必要です。

銀行担当から、「あと50万円諸費用ローンを減額することを受けてもらえれば、一番良い金利で貸しますよ」

と言われるケースもあります。

諸費用ローンを借りるだけで、他は完璧(高年収・若い・健康・物件良し)でも金利が落とされたりもしますので、良く考えて申込みしましょう。

※諸費用ローンを申込みすることで何らかのペナルティ要素があるのは、金融機関に広く見られる不文律です。

一切のペナルティ要素がない銀行があれば、逆に教えて欲しいです。

安易に諸費用ローンを申し込みしますと、物件本体だけ借りる時よりも金利が悪くなる可能性が高いので注意しましょう。

諸費用ローンには不動産仲介手数料などを借りる分には不利にならないが、家具家電・引越し費用等を借入する場合は大幅に金利優遇で不利となる。

これも隠しパラメータのようなものでして、情報公開されてはいませんが大きな差がつきます。

つまり諸費用ローンの資金用途によっては、注意が必要です。

諸費用分(物件価格の5~8%程度)は現金で用意するのが望ましいと言えます。

㉑火災保険:東京海上日動火災保険株式会社、あいおいニッセイ同和損害保険株式会社などで10%割引あり。

参考リンク:りそな住宅ローン専用火災保険

㉒団信(団体信用生命保険)

必須です。

万一、団信謝絶(=団信の審査落ち)となった場合は住宅ローン不可になります。

団信の書き方は差がつきやすい重要ポイントですので下記の記事を抑えておいてください。

参考記事:団体信用生命保険 告知書の正しい書き方・考え方。基本のキ!

㉓ワイド団信の有無:取り扱いがあります。

一般団信で落ちた場合は是非こちらも検討しましょう。

㉔団信の引受保険会社:第一生命(一般・団信革命)、クレディ・アグリコル生命(ワイド団信)

㉕その他注意事項:30歳未満にて金利優遇措置あり、55歳以上にて金利上昇措置あり。

これは隠しパラメータのようなものでして。

※年齢が理由で事前審査での金利から、本審査通過後に0.1%程度金利が上下する事例あり。

りそな銀行的には、20代の人はポイントアップだということで、この情報を知った方には大いに活用して欲しいですね。

㉖その他のポイント:女性客に特典あり。(凛next)

自然災害サポートオプションで地震被害にも対応可能。

㉗注文住宅時の対応

つなぎ融資ではなく、分割借入れという方式で対応OKです。

土地無しから注文住宅を建てることができます。

参考リンク:りそな銀行 よくある質問

ポイント1:変動金利・固定金利10年がとにかく低い

埼玉県内では埼玉りそな銀行の人気はとても高いです。

全国的に見ても低金利で、審査に大きく関わる審査金利と返済比率も厳しくありませんので利用者が多いのはうなずけます。

ポイント2:凛nextが女性単独ローンの場合に適用可能

住宅ローン返済支援保険を無料で提供してくれています。

ケガや病気で就業できなくなった場合に、住宅ローンの月々の返済をこの保険でカバーします。(最長3年間)

また、金利を0.15%上乗せするだけで3大疾病保障特約(ガン・急性心筋梗塞・脳卒中)を組みこむことができます。

これはなかなか知られていないのですがとても凄いことです。

圧倒的なコストパフォーマンス。

ちなみに男性が3大疾病保障特約を加入する場合は金利を0.25%上乗せしなければなりません。

わずか0.1%の違いですが、3,000万円住宅ローンを35年で組むと、50万円以上も金利が違ってきます。

参考リンク:凛 next

万一お母さんが病気に倒れても住宅ローンを支えてくれるなんて、母子家庭のママさんに優しい住宅ローンだニャ。

女性単独でのローンは不安も強いでしょう。こういった保障の手厚さがありますと、ローンを組む動機にもなります。

ポイント3:自然災害に対応可能

2019年より自然災害サポートオプションという商品を住宅ローンに組み合わせることが可能になりました。

金利に0.1%~0.3%を上乗せすることで、地震/津波/噴火/落雷/水災/風災/ひょう災/雪災への備えができます。

地震保険に加入していても、全損時に最大50%までしか保障はないので、上乗せして保障を求める方にはピッタリと言えます。

参考リンク:住宅ローン商品「自然災害サポートオプション」の取扱開始について

参考リンク:自然災害サポートオプション

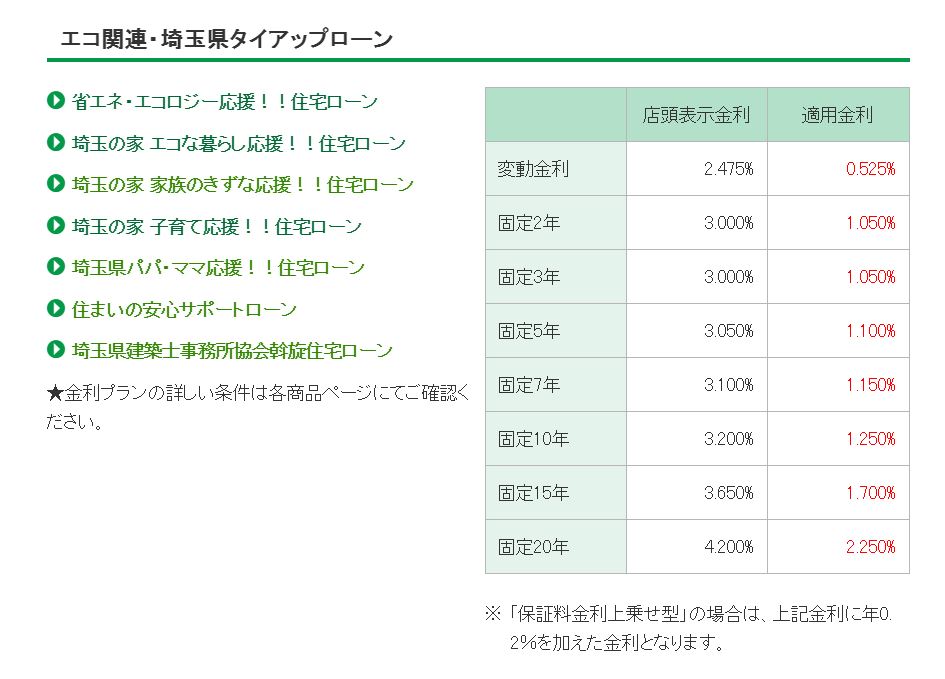

ポイント4:限定の埼玉県タイアップローンあり

豊富なタイアップローンのラインナップが並んでいます。

一番使いやすそうなのは”埼玉県パパ・ママ応援!!住宅ローン”ですかね。

利用条件としてはパパ・ママ応援ショップ優待カードを提示するくらいなものなので。

最優遇金利は一般の申し込みと変わらないのですが、内部的に信用スコアを得られやすいなどの隠し要素があるかは現在調査中です。

(埼玉)りそな銀行の住宅ローンはこんな人にオススメ

オススメな人

・諸費用(おおよそ物件価格の5~8%)、つまり200万円程度を現金で持っている方。

→諸費用を借りる方は金利が厳しくなる可能性が高まるため

・過去2年間の延滞履歴が無い人。

→信用情報へのチェックが厳しいため。

・10年固定金利の商品も金利が安く内容も良いため、短期間での完済を目標としている人。

→10年固定金利の”当初タイプ”が抜群にお得なため

・女性単独ローンを組みたい方。

→女性専用の住宅ローン凛nextが明らかに優遇されているため

・地震保険だけじゃ不安な人。

→業界内でも稀な地震保険の補償上乗せが実現可能なため。

・サラリーマン大家さん、不動産投資家の方

→投資ローンを事業性資金として切り離して見てくれる銀行です。他の銀行で断られた場合も相談する価値があるかもしれません。

オススメしません

・信用情報に懸念のある方(カードローン借入中・延滞歴ありなど)

→勝算のあるフラット35やろうきん、JAバンク、信用金庫に相談するべきです。

・自営業や経営者の方

→りそなに限らず民間銀行は全般的に厳しいです。フラット35が相性良好です。

・家具家電費用・引越し費用・解体費用も借りようとしている方(金利の優遇が減少します)

→他の金融機関なら金利を下げずに借りることが出来る場合があります。

・派遣社員・契約社員の方。

→実際に利用できる方はかなり絞られてしまいます。国営系のフラット35が吉です。

まとめ

今回は”りそな銀行(埼玉りそな)の住宅ローン:金利・審査と特徴のすべて”についてのお話でした。

住宅ローンはとにかく審査に通るのが必要ですが、同時に金利やその他の内容も大変重要です。

参考記事:住宅ローンの事前審査・本審査:20項目の審査ポイント解説。

こちらの記事では考えられるほぼ全ての住宅ローン審査ポイントを解説しています。

きっとお役に立つことでしょう。

下記よりLINEでお気軽にお問い合わせください。