中古住宅を買い、5年後に売却して注文住宅を建てる予定。費用を抑えるには?

現在アパートに住んでおり、家族が増えて手狭になってきたため中古住宅を検討しております。ですが、本当の望みは5年後に注文住宅を建てたいのです。予想されるコストも知っておきたく、費用の節減方法についても教えてください。

手狭になったため、値段の手ごろな中古住宅に移り住み、その後本命の注文住宅の買い替え検討したいとのことですね。

一戸建て貸家も検討したが物件が非常に少ないため、中古住宅を検討せざるを得ないという事情もあるようです。

Aさんは20代後半とお若いので、年収も着実に上がっていく時期ですし中古物件の予算決めに失敗しなければ注文住宅取得資金も貯めていくことはできるかもしれません。

実際にどんなところに注意していけば良いのでしょうか?

一緒に考えていきましょう。

適切な予算を決めれば実現できる

質問タイトルにもある通り、最も懸念するのはコストの問題でしょう。

まずは適切な予算を把握しましょう。

家賃と同じ金額の物件を選ぶだけが基準ではありません。

お子さんがいらっしゃるので、将来かかる教育資金も意識しましょう。

私が推奨する資金計画の出し方であれば、老後資金や家のメンテナンス費用も把握することが可能です。

普通の予算感覚よりも数段シビアになっておりますので、Aさんはお若いですし冒険をしても構いません。

算出された予算よりも数万高めに考えることも可能ですが、予算が毎月の住居費+毎月の貯金額を超えることは決してないようにしてください。

赤字家計が確定してしまいます。

家の諸費用・税金・維持メンテナンス費用をはっきり把握しよう

ご覧になって頂くと分かる通り、保証会社に支払う”保証料”と不動産会社に支払う”仲介手数料”が最も高額になることが多いのです。

保証料は2500万円の借入れで50万円~100万円ほどの予算を見ておかなければなりません。

コストを抑えるにはどうしたら良いでしょうか?

保証料には一括前払いタイプと分割支払いとなる金利上乗せタイプがあります。

5年後に買い替えを行うというのは

①中古物件を売る

②そのお金で住宅ローンを一括返済

③新たに住宅ローンを組んで注文住宅を建てる

ことを意味します。

保証料:一括前払いタイプであれば、②の住宅ローン返済時に支払った保証料が返ってきます。

これを”戻し保証料”と言います。

逆に保証料:分割支払いの金利上乗せタイプであれば、毎月の金利0.2%前後を上乗せすることで分割支払いをすることになります。

金利0.2%で計算した場合、5年後(=60か月後)に支払った保証料は283,000円ほど。(※2,500万円借りての計算)

軽くは見れませんね。

戻し保証料が多くなれば、保証料の削減にも役立ちます。

どちらが得かは銀行によりますので借りる前に調べて比較することが重要です。

買い替えを検討しているなら、ネット系銀行は使わないように。融資手数料として保証料と同等の費用を払うのだけど、戻し保証料と違って一切返金されないからにゃ。

次に仲介手数料ですが、不動産会社に値引き交渉することが可能です。

2,500万円の物件ですから、物件税抜き価格の3%+6万円+消費税10%が請求されます。

約89万円ほどかかりますね。

大手不動産会社は手数料割引禁止の風潮が強いため、諦めてください。

大手不動産会社はしっかり仕事をする代わりに、報酬は満額支払う必要があります。

なので、それ以外の会社へ当たってください。

地場の信頼できそうな不動産会社に行って、「5年後また不動産取引する際には御社にお願いするから割引サービスをしてほしい」旨を伝えましょう。

不動産会社はリピーターとなるお客さんには1度だけの取引で「さよーならー」となるお客さんと比べると寛容です。

もし25~30%オフにしてもらえれば、約20万円の節約です。

現在検討している中古物件のキッチン・お風呂・トイレ等の設備はそのまま利用が十分できると感じたようですね。

ですが・・・それだけでは不十分です。

外壁と屋根の状態チェックも重要です。

この2つのメンテナンス歴を確認しましょう。

外壁や屋根のメンテナンス工事をしているのかしないのかは重要です。

次に外壁と屋根の素材を確認しましょう。

素材によってメンテナンスするタイミングが10年以上変わるからです。

え、そんなのわからない?

大丈夫です。

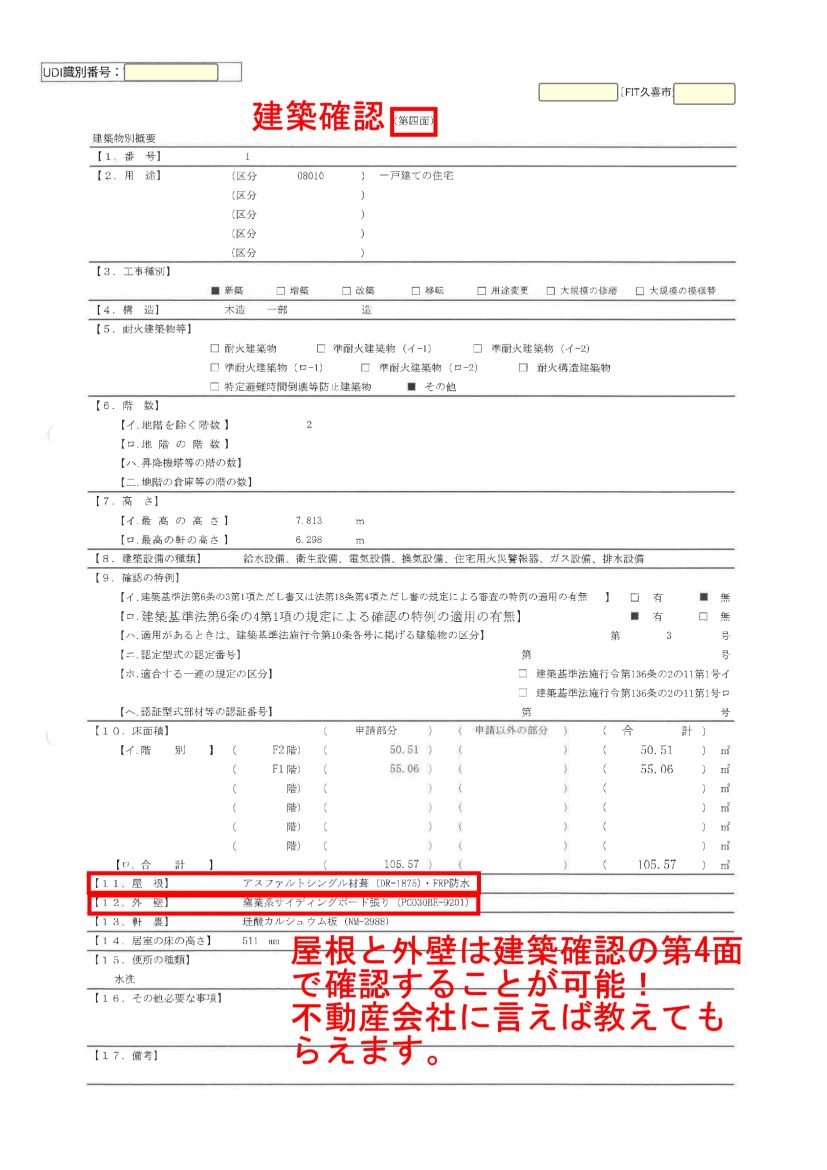

建築確認(=確認済み証とも言う)の第4面に外壁・屋根の構造が明記されています。

建築確認 確認済証 第4面

不動産会社は売主さんから建築確認の書類を預かっているはずです。

だから聞いてみましょう。

聞いたところ、2010年築:積水ハウスの施行で屋根は”瓦”、外壁は”ダインコンクリート”というものだそうです。

確認ができて何よりです。

どちらも注文住宅で使われる良い素材を使用していますね。

瓦は言わずと知れた長寿命・高性能の代表格。経年劣化が起きにくい素材です。

ダインコンクリートは積水ハウスが誇る高性能の外壁です。

長寿命でメンテナンスも30年に1度などと言われることもありますが、実際のところは目地(シーリング部分)の劣化が見られればメンテナンス工事を行う必要があります。

まだまだ持つかもしれませんが、日当たりの強い南~西面は劣化が早かったりするので注意しましょう。

とはいえ、プロに現場で劣化状況等を目視してもらうのが一番安心です。

契約前にホームインスペクション(建物診断)を依頼することで買うか買わないかだけでなく取引条件の提案(売主の気付かなかった不具合箇所の修復をしてほしい等)も行えます。

5~10万円程度の費用で大失敗やトラブル回避をできると思えば、利用するのはアリです。

私も日本ホームインスペクターズ協会の正会員になっています

が、取引をする不動産会社でチェックを依頼するのは中立性を保つ観点からは微妙なので、第三者視点で見てもらえる会社に依頼するのがオススメです。

どこに頼めば良いかわからない方は、ホームインスペクターの紹介も可能です。

リンク:日本ホームインスペクターズ協会

プロの視点:リフォーム工事を前提とするなら、住宅ローンとセットで借りられる銀行で

なぜならばリフォーム工事のみを目的としたリフォームローンは、金利がとても高いからです。

しかし、家の購入費用とセットでリフォーム費用も貸してくれる銀行であれば超低金利で済みます。

おまけに”ローン事務手数料”もリフォームローンの場合は別途払う必要があるのに対して、セットで1本にして借りられる銀行なら費用は余計にかかりません。

これらを知っている知っていないで利息100万円の差がカンタンに生まれるのが不動産の世界です。

私のオススメは”ろうきん”です。

住宅ローン1本の契約で、リフォーム費用も貸してくれます。

リンク:ろうきん 住宅ローン

もらえるお金=住宅ローン控除・すまい給付金・次世代住宅ポイントを把握する

2020年現在、上記お得制度をキッチリと頭に入れておきたいところです。

中でも最強クラスのお得制度である住宅ローン控除は中古住宅の場合、覚えておいてほしい要注意ポイントがあります。

築20年を超える戸建て物件は住宅ローン控除が使えない※マンションは築25年未満

例外措置として”既存住宅売買瑕疵保険”に加入することで使えるようにもなりますが、まだ知名度が圧倒的に低いですね・・・

売主が”個人”の場合、住宅ローン控除のメリットが半減する

一般的にはローンを組んで1年目~10年目まで毎年40万円まで所得税・住民税の減税効果を得られますが、売主が”個人”の場合は話は別。

建物部分の消費税を支払う必要がないというメリットを受けられる代わりに、毎年20万円までしか恩恵を得られなくなります。

デメリットも大きいのです。

※土地はそもそも消費税を払う必要がありません。非課税です。

Aさんの場合、年収600万円以上とのことですから所得税・住民税の合計は40~50万円ほど支払っていると予想されます。

※扶養家族がいれば、税金は減ります。

つまりAさんは住宅ローン控除で毎年40万円の税金還付の最大額を受け取ることができる条件を持っているということです。

この点からは、個人ではなく不動産会社が売主の物件を買った方が得になるでしょう。

ほぼ同じ条件・価格の物件があって、売主が”個人”と”不動産会社などの法人”となっているとします。私なら迷わず法人の方から買います。住宅ローン控除を最大限受けるためだけでなく、万一のトラブル発生も不動産会社の方が商売をやっている以上スムーズに対応してもらえることが多いと期待するからです。

売主が不動産会社なら住宅ローン控除をフルに使えるのはデカいよね。

すまい給付金は中古住宅だと宅地建物取引業者が売主であることが必須条件

すまい給付金も消費税10%にアップと伴って、もらえるお金の額が最大50万円までアップしました。

以前は年収500~600万円くらいの方はすまい給付金を支給されないことが多かったのが、今は年収700万円以上の方でももらえます。

要注意は、こちらも売主が個人だともらえません。

プロである宅地建物取引業者、いわゆる不動産会社から買った物件でないとダメなんですね。

個人と違って消費税を払うから、その分すまい給付金を頂けるわけですね。

5年後に家を手放すことを踏まえると最重要ポイントは立地

買い替えを前提に中古住宅を買う。

その際に一番気を付けるべきなのは立地です。

久喜駅周辺で検討とのことですから、久喜駅から近ければ近いほど良いです。

建物も重要ですが、5年の間に補修メンテナンス・設備交換時期が来たらあえてリフォームすることで、建物価値を高めることが出来ます。

ですが、立地だけはどうしようもありません。

駅から近いという利便性は久喜駅利用の買い手にとって大変重要な関心事ですので、軽視しない方が良いでしょう。

中古住宅は年を経るごとに建物の価格よりも土地の価格の方が占める割合が大きくなっていくのです。

建物はどんな会社で建てた立派なものでも経年劣化して価値は自然と下がりますが、土地はそのままです。

景気変動や需要のバランスが大きく動かない限りは、もともと下がりにくいのが土地です。

駅近くの土地であれば、価格は堅実に推移するでしょう。

まとめ

今回は”中古住宅を買い、5年後に売却して注文住宅を建てる予定。費用を抑えるには?”という頂いた質問に回答させて頂きました。

不動産というのは多方面に気を付けなければならないポイントがあります。

こんなにも発達しているネットの世界でもピッタリの答えが見つからないこともまだまだあるのもまた、事実なのです。

思い切って相談して良かった!と言われるように今後もホームページ運営をやっていきます。

下記よりLINEでお気軽にお問い合わせください。