知らずに選ぶと審査で苦労する元利均等返済と元金均等返済をわかりやすく解説。

この記事は次のような人に向いています:みんながどんなローンの組み方を選んでいるか知りたい人。元利均等返済?なんのこっちゃな人。どっちを選べば間違いないのか知りたい人。

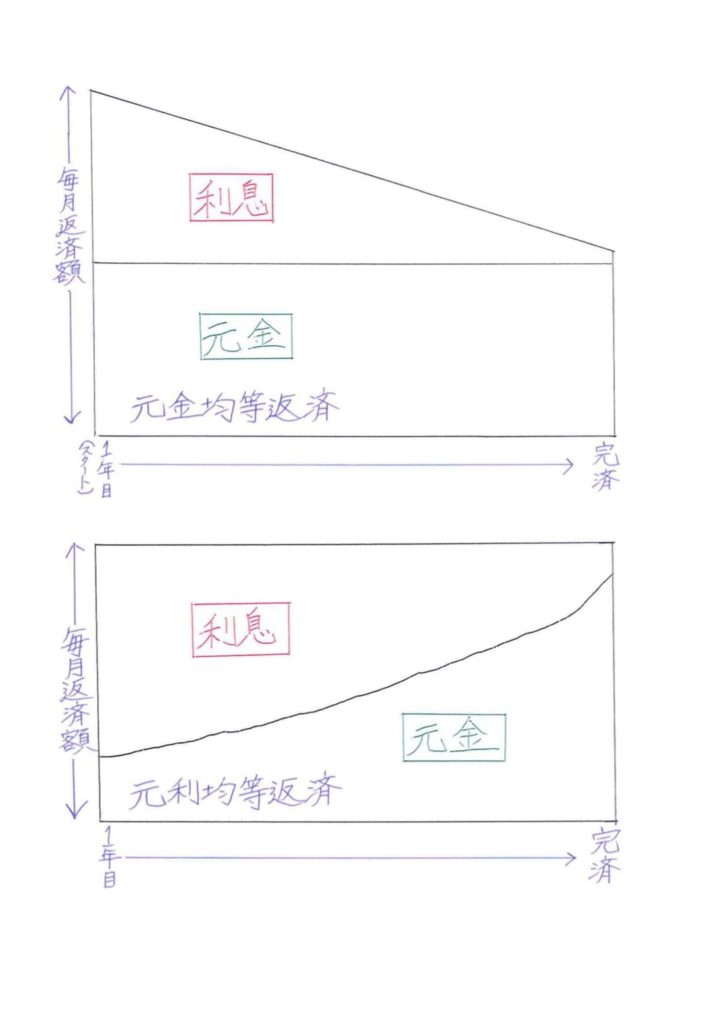

下手な図で申し訳ないのですが、2つのイメージ図を書きました。まさにこの図の通りの特徴を持つのが元利均等返済と元金均等返済です。

ポイント:元利均等返済と元金均等返済はどっちも住宅ローンの返済方法のパターン。

基本的にこの2つを知っていれば全く問題なし。

銀行でどっちにするか迷う前にカンタンだからどちらを選ぶか決めておこう!!

元利均等返済ってなに?

元利均等返済(=がんりきんとうへんさい)

毎月の返済額がずっと同じな返済方法のこと。

メリット:毎月の返済額が同じなので、生活の見通しがカンタンに立てられる。

返済負担率が楽になり、住宅ローンの審査に通りやすい+借入可能額も上昇。

デメリット:元金均等返済よりも利息は多くなる。

繰上返済しないと利息が高くなりもったいない。

図の通り、支払いスタート時点では利息の割合が高くて、元金の割合は少なめ。だから利息が少し多く支払うことになる返済方法にゃ。

”元利均等返済+全期間固定金利”は相性が抜群です。完済まで最大35年間、420か月目の支払いがすべて同じ金額ですので人生設計を最も安定して組めるのが魅力です。

元利均等返済を選択しても、変動金利で借りたら5年に1度支払い金額が変わってしまうので気を付けましょう。

元金均等返済ってなに?

元金均等返済(=がんきんきんとうへんさい)

元利均等返済にシェアを奪われて、現在の住宅ローン界では消滅しかかっています。

元金の返済をずっと一定にして利息を支払う方法。

メリット:元利均等返済よりも利息の支払いが少ない。

年数が経つごとに返済額が少しずつ減るので中盤以降、返済がラクになる。

デメリット:返済スタート時から毎月の返済額が多くて厳しい。

返済負担率の面で住宅ローンの審査が厳しくなる+借入可能額も減少。

変動金利で借りた場合、半年ごとに支払額が変更するため支払い予測が凄く立てにくい。

イメージ図の通り、住宅ローンの組み始めが1番支払い額が大きくてきついから注意だよ!

私の結論:迷わず元利均等返済1択でOK

断言します。元利均等返済一択でこちらを採用してくださって大丈夫です。

理由1:繰上返済をちゃんと使えば利息が多いデメリットはカンタンにカバー可能。

理由2:金融機関によっては人気の無い元金均等返済の取り扱いを既に廃止していて、実際にほとんどの人が元利均等返済を選択している。

理由3:わざわざ住宅ローンの融資難易度を上げる必要はない。借入可能額もかなり減る。→変動金利において金利優遇も悪くなる可能性があり、採用には慎重になるべき。

※金利優遇=金利の割引のこと。

特にローンの難易度が上がる&借入可能額も少なくなってしまうというデメリットは、あまり知られていませんが重要なことです。

比較シミュレーション

条件:3,000万円を返済期間35年、固定金利1.0%で支払いする。420回払い。

元金均等返済の結果

毎月の支払い:1か月目96,369円、150か月目の支払い87,599円、300か月目の支払い78,631円、420か月目の支払い71,488円と徐々に負担が減っていく。

総支払い額:35,271,801円

総利息支払い額:5,271,801円

元利均等返済の結果

毎月の支払い:84,685円で固定

総支払い額:35,577,324円

総利息支払い額:5,577,324円←305,523円も元金均等返済より損してる結果に

ここで解決策です。支払い満5年(60回分)の支払い額は元金均等返済で約5,680,000円、元利均等返済で約5,090,000円となっています。つまり元利均等返済は590,000円も5年間で支払いが楽になります。このお金を残しておいて61回目の支払い月に繰上返済してみましょう。すると、元利均等返済の利息が202,877円も減りました。しかも、まだしばらく月々の負担は元利均等返済の方が安いんです。またお金を貯めて繰上返済するもよし。繰上返済をちょっとでも活用していけばわざわざ元金均等返済を選んで苦労する必要なんてないんですよ。

ちなみに、61回目に1,000,000円を繰上返済すると340,244円も利息が減るにゃ。利息支払い額が逆転したにゃ。元利均等返済で良いね。

何よりも元利均等返済は住宅ローン審査がOKになりやすく、金利優遇も受けやすいですからね。

まとめ

今回は”住宅ローンの元利均等返済と元金均等返済をわかりやすく解説。どっちにするかはこの記事だけで全部OK。”というテーマでした。

結局、肝の部分は”繰上返済”の活用にかかってきているということがご理解頂けたら幸いです。

繰上返済こそ、住宅ローンの攻略のカギ。

ということで今回は締めたいと思います。

下記よりLINEでお気軽にお問い合わせください。