繰り上げ返済のメリット・デメリット。期間短縮タイプと返済額軽減タイプの2つを比較してわかりやすく解説。

繰り上げ返済のメリット・デメリット

- メリット1:利息の支払い額を減らせる

- メリット2:住宅ローンの返済期間を短縮できる→期間短縮タイプのみ

- メリット3:毎月の支払い額を減らせる→返済額軽減タイプのみ

メリット1は確定で、メリット2と3はどっちにするかを自分で選択することになるにゃ。

繰り上げ返済の共通ルール

ルール1:早めにするほど、利息を減らす効果アップ。

期間短縮タイプで繰り上げ返済すれば、期間短縮効果もアップ。

繰り上げ返済のタイミング比較

1年目に繰り上げ返済した方が、11年目よりも利息が10万円以上お得になったね。1年分以上、住宅ローンの返済期間も短縮したよ。できれば若いうちに完済したいね。

でも、実際は住宅ローン控除がありますから、10年目までは無理に繰り上げ返済する必要はありません。

ざっくり言うと住宅ローン控除のおかげで、金利1%以下で借りている人は利息0円状態が10年間続きます。

適用を受けられる人はその間は貯金をしましょう。

住宅ローン控除の効果が弱くなる11年目以降か、住宅ローン控除が無くなる14年目に繰り上げ返済するのがベストです。

14年目に繰上返済するのは2019年10月~2020年末までに家を買って住んだ人が該当します。

ルール2:高い金利で借りている人ほど、利息を減らせる効果アップ。

高金利=利息をたくさん支払うことになる

だから利息を消滅させる繰り上げ返済の効果がアップするんですね。

期間短縮タイプのメリット・デメリット

メリット1:返済額軽減タイプよりも利息を減らす効果が大きい。

これを根拠に、「繰り上げ返済するなら期間短縮タイプが鉄板!」と書かれることが多い。

メリット2:ローン完済時期を前倒しできる。

40歳で35年住宅ローンを組めば、完済時には75歳。

繰り上げ返済を頑張れば60歳までに完済だってできます。

デメリット1:現金が減る

教育資金と老後資金、それに10年~15年に1度の屋根・外壁・ベランダ防水等のお金は残っていますか?

マイカーの買い替え費用はありますか?

現金がないのに繰り上げ返済を急いでいるとしたら、繰り上げ返済ビンボーになるかも。

デメリット2:毎月の支払いは変わらないため、収入減少時やケガ・入院に弱い

返済額軽減タイプであれば、毎月の支払いがどんどん楽になります。

だからちょっとお金が出ていく厳しいアクシデントが起きても、耐えやすい。

期間短縮タイプにはそれがありません。

期間短縮タイプに向いている人は、もともと借入額をセーブ出来ているなどの理由で毎月の支払いがあまり負担になっていない人です。家計に余裕があれば、積極的に利息カット+完済時期を早めるのはアリです。

完済時70歳を超えてしまうような人にも、積極的に活用して欲しいにゃ。

返済額軽減タイプのメリット・デメリット

メリット1:毎月の支払い額が減るので、すればするほど効果が実感しやすい。

毎月の支払いが1,000円でも減っていれば、繰り上げ返済するための貯金作りもモチベーションが続くもの。

期間短縮タイプよりも利息は不利でも、こういう視点を忘れてはいけません。

メリット2:毎月の支払い額が減るので、人生のトラブル時に強い。

ケガ・入院・給料が減った・ボーナスカット・失業など、こういったケースでは期間短縮タイプよりもありがたいはずです。

お金が無い時には、1円でも少なく出費は抑えたいもの。

デメリット1:利息の減少効果が弱い。

期間短縮タイプよりも確かに利息的にはお得感が弱まります。

でも、毎月の支払いが減るのだから期間短縮タイプよりもお金は貯まりやすいんですよ。

デメリット2:返済期間を縮めることはできない。

35歳で35年ローンを組めば、完済時には70歳です。

でも返済額軽減タイプを使って60歳以降は毎月の支払いを3万円~5万円とかに抑えることに成功してたらどうですか?

意外とお気楽にいけませんか?

期間短縮タイプと返済額軽減タイプ、どっちを選ぶべきか?

これは実際にあなた自身で選ぶことが可能です。

どちらも一長一短あり、魅力的に感じた方を採用できます。

最初の1回目は期間短縮タイプで、次は返済額軽減タイプを使うのもありです。

その時の家計状況に合わせて選ぶのが良いですね。

期間短縮タイプが向いている:定年までに完済目指したい人

返済額軽減タイプが向いている:これから子供の教育資金が重くなる人

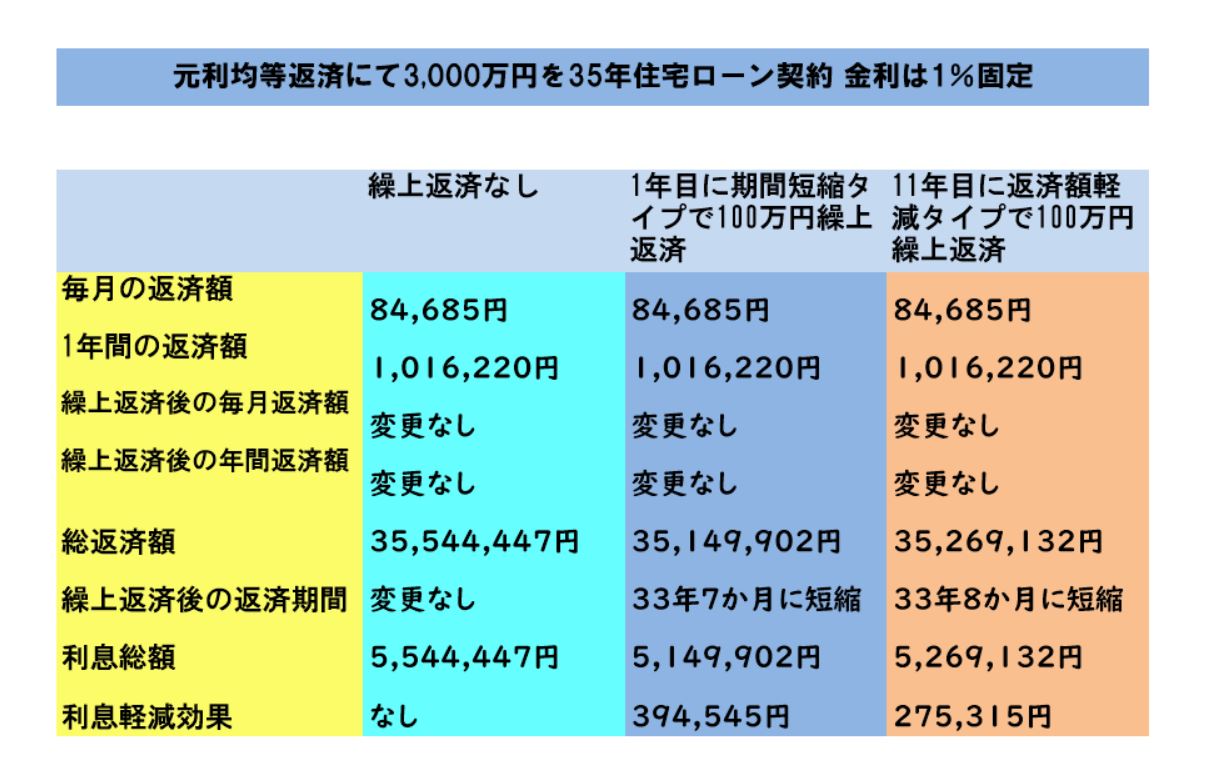

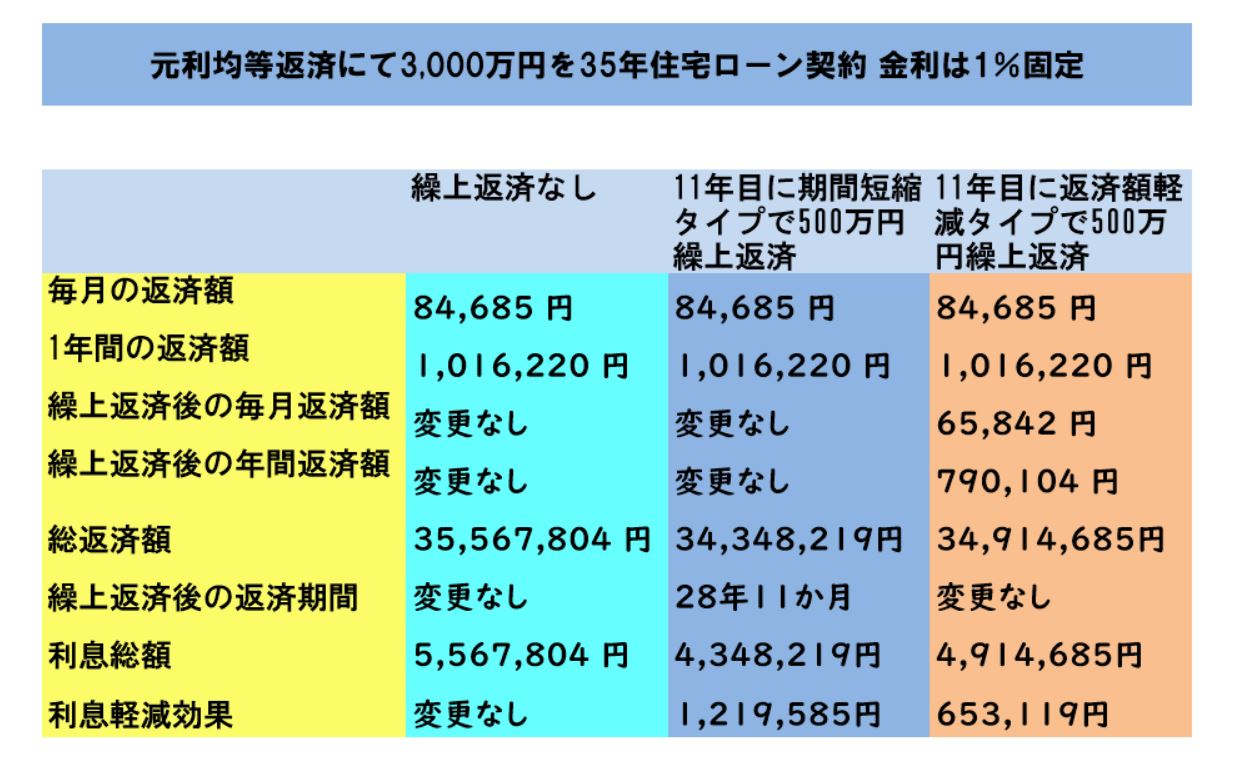

繰り上げ返済の効果をシミュレーション

実際にシミュレーションしてチェックしてみましょうか。

繰り上げ返済比較 期間短縮タイプと返済額軽減タイプ

ここから読み取れること。

①期間短縮タイプは120万円以上利息を減らせて、おまけに返済期間も6年間も短縮できる。

②返済額軽減タイプは利息軽減効果が65万円といまいち。おまけに返済期間は一切変わらない。

でも、今後の支払いが毎月約2万円も抑えられることになります。

期間短縮タイプと比べると1年で24万円、10年で240万円も貯金できます。

家計にあまり余裕がなく、お子さんがこれから大きくなって教育資金がかかる予定のファミリーには、良いんじゃないですかね?

お金も貯金できるし、お子さんが大きくなってきたら家計も大変です。

そんな時に1万円でも住宅ローンの支払いが減れば、返済額軽減タイプで繰り上げ返済したメリットを実感できるかもしれません。

返済額軽減タイプはずっと返済年齢が変わらないから、手厚い団体信用生命保険に入っている人にも良いかもにゃ。あえて返済期間を縮めないことで、民間の良い生命保険に入っているような気持ちでいられるかも。

ちなみに今回の比較はフラット35の繰り上げ返済シミュレーションを利用しました。簡単に使えるから、オススメだよ。

まとめ:繰り上げ返済貧乏は避けよう

今回は”繰り上げ返済のメリット・デメリット。期間短縮タイプと返済額軽減タイプの2つを比較してわかりやすく解説。”というテーマでした。

一般的な住宅ローンの本とか、専門家が推奨するのは『期間短縮タイプ』が最強。

みたいに書いてあることが多いんですよ。

でも、実際はケースバイケースで考えた方が良いです。

利息軽減も大事なんですが、実際の毎月の家計にゆとりを持たせることもそれ以上に大事なんですよ。

だって旅行も外食も出来ず、節約節約では息が詰まります。

節約し過ぎると人付き合いも出来なくなってきます。

繰り上げ返済貧乏で家計が苦しくなって人生楽しめないようでは本末転倒ですから、そんな時には毎月の支払いを下げられる返済額軽減タイプは有能だと思います。

せっかく2つの繰り上げ返済方法があるのですから、人生の時期に応じて自分にとってのベストを見極めて利用するのがオススメです。

下記よりLINEでお気軽にお問い合わせください。