Warning: Undefined array key 4 in /home/smile55smile/55smile.biz/public_html/240926bk/wp-content/themes/sango-theme-poripu/library/functions/prp_content.php on line 21

Warning: Undefined array key 4 in /home/smile55smile/55smile.biz/public_html/240926bk/wp-content/themes/sango-theme-poripu/library/functions/prp_content.php on line 33

この記事は次のような人に向いています: 住宅ローンの初心者・審査に落ちたくないと思っている人・住宅ローンがなんとなく怖い人・審査に通りたい人

住宅ローンを誰よりも有利に活用するには、住宅ローンのルールを良く知らなければならない。

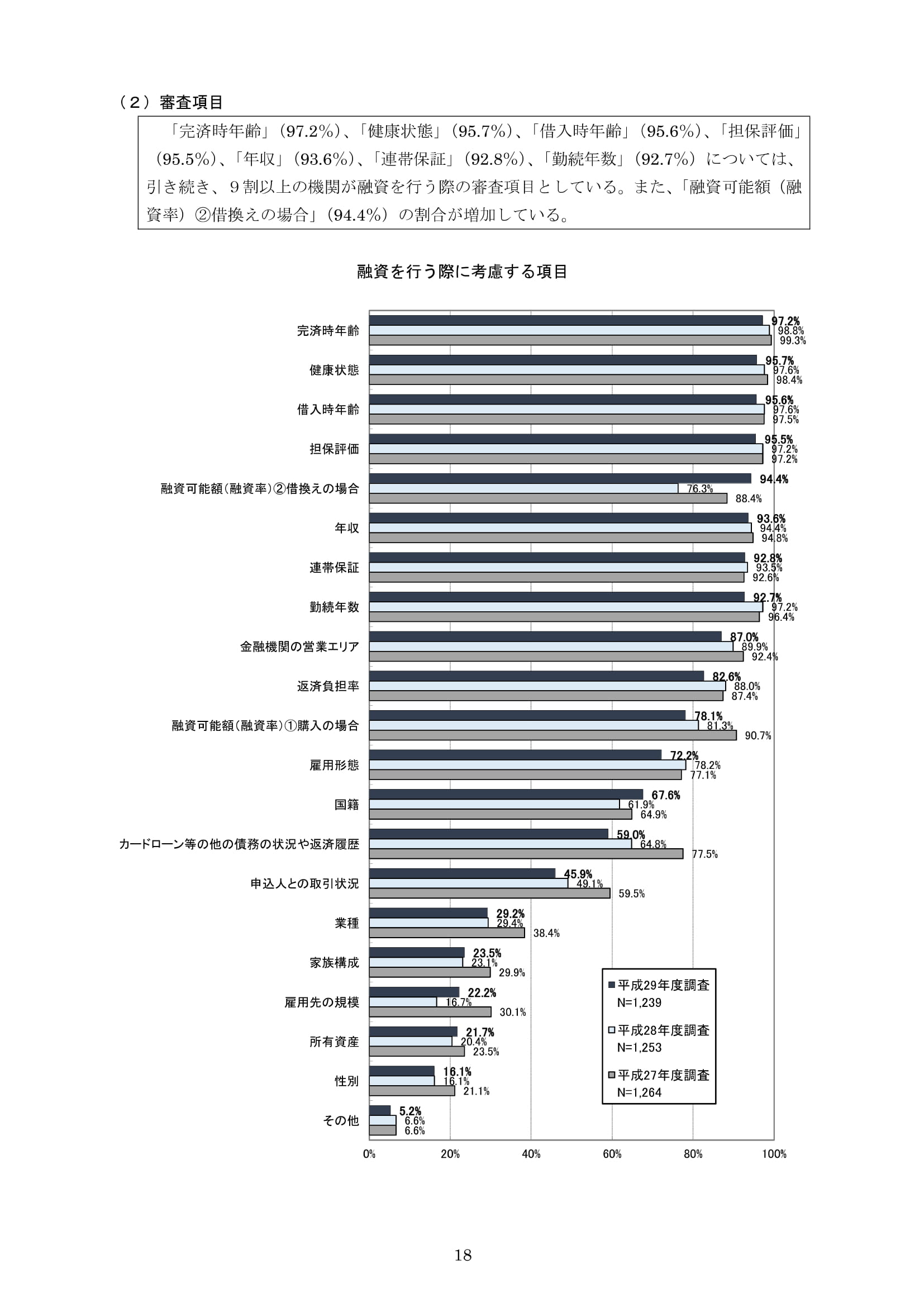

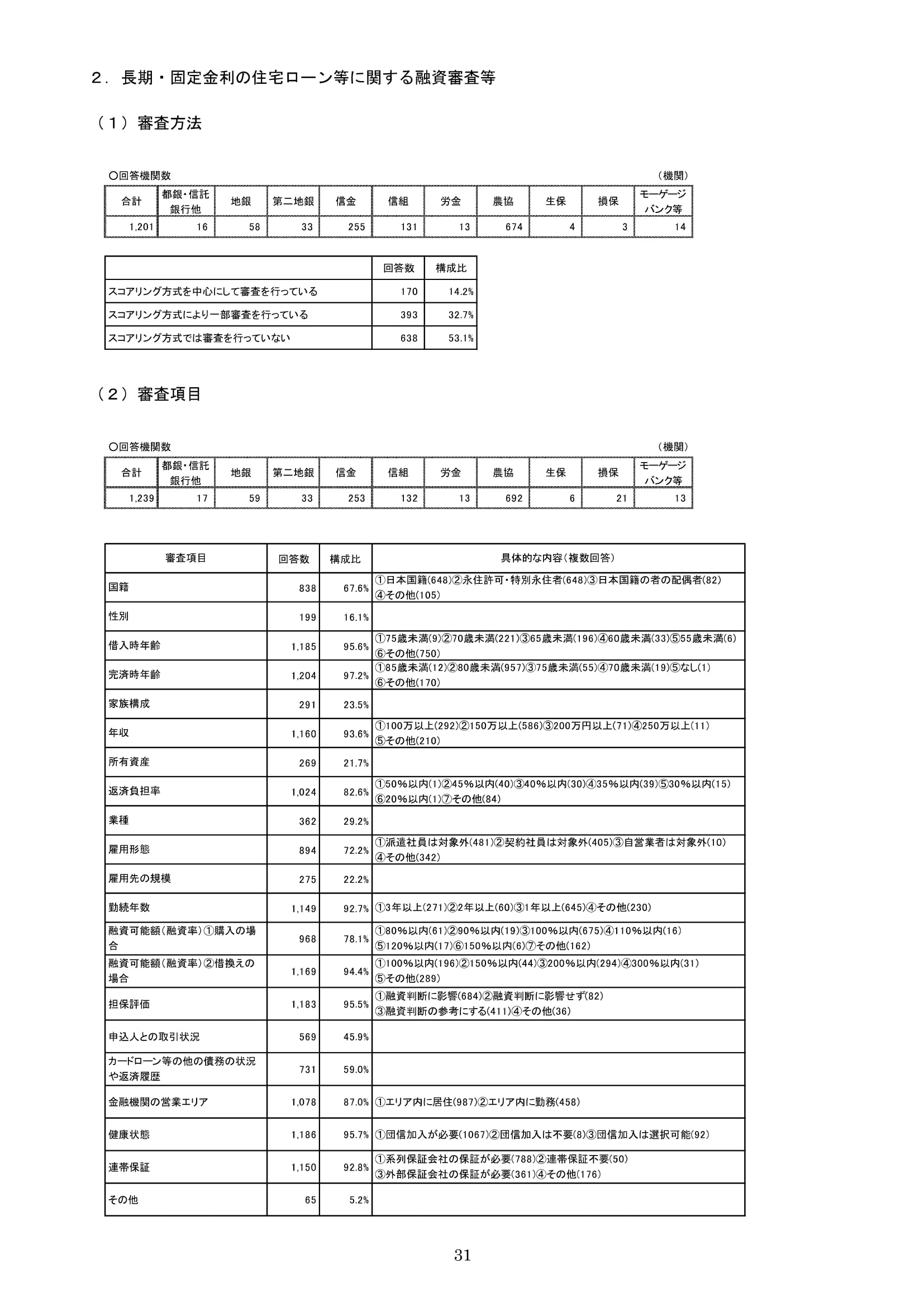

住宅ローンの審査でチェックされるものランキング

みみ

みみ

すばる

すばる

金融機関はお金をちゃんと完済してくれそうな人にだけ、お金を貸したいと思っています。

だからそのために上のようなチェックリストを用意して審査しているわけです。

小森谷

小森谷

審査項目の傾向と対策

1位 完済時年齢

金融機関は若い人を好みます。

長く働く余地があるため、返済してくれる可能性が高いからです。

完済時年齢とは住宅ローンを絶対にこの年齢までに全て支払ってね、というルールのこと。

1番多いのは80歳未満完済条件、つまりどんなに遅くとも79歳までに完済をお願いします。ということです。

一般的に44歳までは35年住宅ローンを組むことが可能です。

それ以降は歳を1歳とるごとに1年ずつローンを組む期間が減っていきます。

対策:どうしても80歳超えての完済を考えざるを得ない場合は、親子リレーローンの採用や85歳未満完済という条件の緩い金融機関を探そう。

まだ若い人であれば、いつまでに家を買うとあらかじめ計画性をもって行動しよう。

※親子リレーローンは名前の通り、子どもと一緒にローンを組むことで借り入れ期間を大幅に延長できる(=毎月の返済額を大幅に減らせる)メリットのあるローンです。

小森谷

小森谷

参考リンク:住宅金融支援機構

2位 健康状態

金融機関は若くて健康な人を好みます。

健康でない人には団体信用生命保険の加入でバツとなり、融資がおりません。

住宅ローンを組むには団体信用生命保険に加入必須というルールがあります。

万一住宅ローン契約者の方が死亡・高度障害になった場合に備えます。

団体信用生命保険には加入の審査があり、保険会社によって多少内容は変化しますが以下のような質問に必ず答えなければなりません。

「最近3か月以内に医師の治療(指示・指導を含みます)・投薬を受けたことがありますか?」

「過去3年以内に※下記の病気で手術を受けたことまたは2週間以上にわたり医師の治療(指示・指導を含みます)・投薬を受けたことがありますか?」

引用:第一生命保険株式会社の団体信用生命保険加入申込書

※下記の病気の例:高血圧・うつ病・喘息・脳卒中・がん・狭心症・心筋梗塞・不整脈・糖尿病・貧血症など範囲は広い

保険会社に「このお客様はリスクが高い、保険加入は厳しい」と判断されますと保険加入不可となり、結果的に住宅ローンが組めません。

質問事項でお分かりの通り、そもそも医者嫌いで医者にかかることがないような人は全く問題ありません。

対策:①引受保険会社を変えて再挑戦する。

ほぼ質問される事項は同じ内容なのですが、保険会社によって判断基準や緩和基準が異なります。

病気の程度でもどこまで引き受けをするかの基準が違うため、やってみる価値はあります。

引受保険会社は各銀行ごとに異なります。

例えば埼玉りそな銀行だと第一生命なので、そこで団信否決されたら第一生命と違う保険会社にて申込みするという具合です。

ここら辺は住宅ローンに詳しい担当さんに相談するのが良いでしょう。

②フラット35を利用して団体信用生命保険の加入なしで住宅ローンを組む。

まったく問題なくローンを組むことができます。

この場合、死亡時に多額のローンが残ってしまいご家族が厳しい状況に置かれますので、民間の生命保険を加入するなどしてケアをするとベストです。

どうしても団体信用生命保険に加入したい場合はとりあえずフラット35で団信無しにて借りて、3年後に借り換えローンを実行して団信加入するワザもあります。

③ワイド団体信用生命保険に加入する。

審査条件を緩和してくれるありがたい商品です。

デメリットとして一般的に金利が0.3%ほど上昇します。

支払い総額がどれくらい変わるのか事前にシミュレーションすることが重要です。

④連帯保証人を立てる

連帯保証人をつけることで金融機関が団体信用生命保険の加入をせずとも住宅ローンを貸してくれる場合があります。

あくまでも例外措置となりますが、可能性はあります。

⑤質問される期間の治療歴を過ぎてから、再挑戦する。

これは過去に病気となって今は全く健康体の時にとれる選択肢です。

同じ病気で治療中ではなく、完治している前提ですね。

例えば質問事項では3年前までのことを聞かれているので、5年前に病気になって過去3年より以前に完治した病気のことは書く必要がないということです。

たとえそれがガンだろうが心筋梗塞だろうがです。

プロの視点:告知義務違反は絶対にしてはいけない。

極論、ガンで闘病生活中の人が団体信用生命保険の質問事項にすべて”該当なし”(=健康です)と記入すればそのまま団体信用生命保険の審査は通ってしまいます。

ですが、大きなペナルティを払うことになります。

死亡したときは一切の支払いはされませんし、そもそも保険加入はなかったことになります。

さらに支払った保険料は返ってきません。

団体信用生命保険は銀行が負担するものですが、結局のところお客さんが支払う金利として料金が上乗せされているだけの話です。

告知義務違反を理由とした契約の解除は2年以内という決まりがあるのですが、悪質な場合は”詐欺”による取り消しが2年経過後も引き続き可能です。

※申込書にもそう書いてあります。

※ちなみに私は保険会社の社員をしていたので、現在も在籍をしている仲の良かった元同僚に上記のことを直接尋ねました。

聞き取り結果としては、加入から3~5年以内の死亡時には、ほぼ調査を入れるとのことです。

調査費用として数十万円かかってでもやるそうです。

数千万円の支払いをすることになるのだから、不正や告知義務違反がないのか徹底的に洗うと。

専属の調査員は泥臭く死亡前の通院状況などを病院や健康保険組合や全国健康保険協会をまわって利用歴を調べます。

診断書(カルテ)の保管は少なくとも5年されているようで、パソコンでのデータ保管が進んでいる病院も今は増えているから、10年以上前のデータを残しているところも増えていますとのこと。

このように告知義務違反は必ずバレますし詐欺行為として扱われるリスクがあります。

絶対にやめましょう。

「精神科などで薬をもらった方は、本人がうつ病の自覚がないにも関わらず、医師の診断書にはうつ病と記入されることも多いため注意してください」

ともアドバイスがありました。最近多い事例とのことですので注意しましょうね。

本人にうつの自覚がなくとも、医師がうつ病と診断していたら告知義務違反になります。

3位 借入れ時の年齢

最も一般的なのは70歳未満の方が住宅ローンを申し込む権利があると定められているものです。

つまり申込可能な年齢は69歳までなので、79歳で完済することを考えると最短10年で住宅ローンを組むことになりますね。

対策:自宅のある方が買換えの場合はリバースモーゲージを検討する。

借入れ時年齢が緩和されている金融機関で申し込む。

すばる

すばる

みみ

みみ

参考記事:住宅ローンと年齢は審査で関係大。44歳までに家を買うのが推奨の理由は?

4位 担保評価

金融機関は買う人のことをチェックするだけでなく、買う物件の価値もチェックしています。

買う物件の価値が住宅ローン利用額から大きく下回るようだと、この理由で落ちます。

万一住宅ローン破綻した場合、貸したお金を回収できなくなるからです。

物件の価値を低く見られてしまう物件には以下のようなものがあります。

旗竿状の土地

①旗竿地(敷地延長・路地上敷地ともいう)

→間口が狭いため、売却に難が生じやすいため評価が下がります。

②がけ地(傾斜地・のり地ともいう)

→傾斜の程度によっては擁壁(ようへき)や地盤改良工事などの必要性によって造成工事の費用が大幅にかかるため、評価が下がります。

③高圧線下の物件

→電磁波等の影響を考慮し、買い手に難が生じることも多いため評価が下がります。電力会社と土地の利用についての契約を結んでいたり、地役権を設定していることもあります。

④借地権つきの物件

→借地権のある土地に家を建てるということは、金融機関から見ると土地は他人で家だけお客さん所有ということですから、リスクが高く物件の評価面でも不利となります。

そもそも、審査受付けをしてくれない物件もたくさん存在します。

金融機関の用語で”担保不適格物件”といいますが、融資対象にみてくれない物件です。

・違法建築物(最低敷地面積に違反している物件など)

・深刻な越境がみられる物件(隣地と相当に揉めているなど)

・瑕疵物件全般(シロアリ被害進行中など)

・建蔽率・容積率違反

→都心部では大変多い事例のため、緩和基準を用意していることもあるようです。

・何らかの理由で再建築ができない物件

・建築基準法43条但し書き道路に接する物件(再建築がこれも難しいためです)

対策:これが理由での否決は物件を変えれば審査に通ります。

購入物件をちゃんと見極め、それでも購入検討する場合は、担保不適格としてみなさない金融機関から住宅ローンを組む。評価を減額・担保不適格物件を避けるのも手です。

中古住宅は担保評価の面で否決となるケースが多いです。

新築物件については、よっぽどでない限り苦労しませんので新築分譲を購入するのも有効です。

5位 融資可能額(借り換えローン利用の場合)

担保となる物件の評価額が少ないと借り換え不可となるケースがあるということです。

一般的に金融機関が独自の査定基準を用いて物件の評価額を定めます。

借り換えローンの場合は家が古くなっていることも多く、査定に響きます。

なので金融機関は物件の評価額の2~3倍までは借り換えローン融資OKとしているとか、物件の評価額+1000万円までは融資するとかを決めています。

このルールによって大きく融資可能額が変わってくるということを覚えておきましょう。

金利が良くても、希望借入額を借りられなければ意味がありませんよね。

なぜこういう緩和措置をしているかというと、当時高い金利で借り入れした人が借り換えローンを検討しているお客さんですから、できるだけその方に融資ができるように金融機関も工夫をしています。

ちょっと残念なのが、融資可能額がどこまでオーケーなのかの基準を公開していない金融機関も多いということです。

特に物件の評価額に難がある場合、金融機関に直接聞いて回るのが有効です。

対策:金融機関によって借り換えローンの融資可能額は変わるため、有利な金融機関で申し込む。

土地の評価額は建物と違い老朽化して下がることがないため、購入時に土地の価値と建物の価値バランスが悪い物件は買わないのも重要です。

例えば土地値の安くなる市街化調整区域ですと、実際かなり不利になる可能性があります。

6位 年収

ここで言う年収は安定した稼ぎがあるのか、という意味が強く含められています。

年収が安定していない方を金融機関は避けます。

年収が安定していないと金融機関に思われやすい仕事とは何でしょうか?

・派遣社員

・契約社員

・歩合給割合の強い職業 例:完全歩合制の営業マン・保険外交員・美容師

→金融機関によっては職種に応じて年収に倍率をかけて減額したものを年収とみなすことがあると考えられます。

・ケガしやすい・離職率が高い業界 例:トラック運転手・建築系の職人さん

・自営業の方(倒産リスクがある)

また、年収は金融機関が必ずチェックする10位の返済負担率(=返済比率)と大きな関係があります。

対策:それぞれ条件の緩和措置のある金融機関にて申し込みをする。

金融機関によって、一般的に厳しいと言われる方でも住宅ローンOKとなることもあります。

派遣社員であれば、派遣元や派遣先が大手であれば全く問題ありませんとする金融機関もあります。

例えばフラット35であれば、上記の問題の多くが解決します。

7位 連帯保証人

単独で審査申し込みをしたにもかかわらず、金融機関の判断によって「連帯保証人を立ててください」と求められる場合と共有名義で購入する場合などは連帯保証人が必要になります。

前者はお1人だと厳しいが、連帯保証人が入れば住宅ローンを組める可能性がありますのでお願いしますと金融機関から求められるパターン、後者は自ら連帯保証人を入れる前提で住宅ローンを申し込むパターンです。

どちらにせよ、連帯保証人の方も同様に審査をされるということです。

2人の審査をして、融資が可能か総合的に判断されます。

対策:連帯保証人を立てたくない場合は、金融機関を変えて再挑戦する。

連帯保証人を立てる場合は、ペアローン・連帯債務・連帯保証という選択肢の中で最もご家族にあったものを選択する。

※入籍前のカップルが連帯保証人となって買う場合は、例外を除いて入籍が住宅ローンの条件となります。

8位 勤続年数

一般的には勤続年数1年~3年以上というのが多いです。

対策:勤続年数は金融機関によっては3か月以上でもOKなのでそこで申し込む。

または審査規定に勤続年数を問わない、としている金融機関も候補です。

フラット35なら基本的に問題とならない。

小森谷

小森谷

9位 金融機関の営業エリア

すばる

すばる

金融機関はお客さんの現住所、購入物件、勤務先、仲介する不動産屋さんの所在地から遠い店舗にて申し込みを受けた場合、警戒します。

確かに、不自然ですよね。なんでうちなのかって?

具体的には「どうして私どもの銀行をご利用になるのですか?」とヒアリングされます。

この時の回答に、金融機関が納得しないと否決となります。

また、勤務地から相当に遠い物件や地縁・血縁が全くない物件、生活するに不便な場所を購入する場合なども金融機関はヒアリングを入れてきます。

実は住むのではなく投資用として賃貸するとか、別荘にするつもりだとか、自分は住まないで親に住んでもらうつもりの方を排除するためです。

これらは全て一般的な住宅ローンでは対象外となっています。

対策:よっぽどの理由がない限り、遠い金融機関を選ばない。選ぶのなら、納得のいく根拠を伝える。

※ネット銀行はそもそも店舗がないのでOK

また、現在の住まいから勤務地への距離が増えるようなら納得のいく根拠を伝える。

例)親の住まいが近くなるなど。

10位 返済負担率

( 住宅ローン年間支払い総額+その他の借入年間支払い総額 )÷ローン申込する人の年収

小森谷

小森谷

参考記事:住宅ローンを借りる前に、返済比率(=返済負担率)と審査金利を知っておくべき理由を解説。

11位 融資可能額 購入の場合

借入額がどれだけなら安心して貸し出しできるかを金融機関はチェックしているということです。

返済負担率に収まっていれば、そのまま貸し出ししてくれる銀行もあれば、それとは別に制限をかけている銀行もあります。

例)返済負担率の範囲内かつ年収の7倍まで、など。

返済負担率は審査金利を用いて算定しますので、こちらが厳しい金融機関ですと借入額が減額される場合も予想されます。

対策:返済負担率と審査金利の甘い金融機関で借りる。

具体的にはフラット35やろうきん、各地方の信用金庫を中心にあたると解決しやすいでしょう。

12位 雇用形態

銀行は収入が安定していて35年後の完済までしっかり支払いをしてくれる人を好みます。

具体的にはサラリーマンですと正社員の方が基本となりますが、以下のように正社員の方も区分けして見ています。

■完全月給制の正社員

完全月給制の方は、遅刻・早退・欠勤があっても給料が減ることなく支給されます。

管理職の方がこれに当たることが多いでしょう。

■日給月給制

遅刻・早退・欠勤をするとその分の給料が減ります。

遅刻や早退をした月の給与明細を見てマイナスがあればこれにあたります。

一部上場企業であってもこれに当たるところは多いはずです。

■固定給+歩合給

実力主義の会社の営業マンがこういった形態です。

ちなみに固定給が一切ない完全歩合制(フルコミッション)営業の方は個人事業主の扱いとなります。

■年棒制

外資系企業や大企業の上級管理職やIT企業の人とかが多いと思います。

以上です。

評価としては完全月給制の方が最も好まれやすいと思われます。稼ぎが最も安定しているからですね。

契約社員と派遣社員の方は個別に判断するということで、ケースバイケースというのが金融機関でも1番多いです。

つまり相談する価値は十分にある金融機関も多いと思います。

ちなみに、パート・アルバイト・日雇労働をされている方は日給制とされます。多くの金融機関で商品の対象外としており、住宅ローンが困難となります。

しかし、フラット35では安定した年収と勤務実績があれば、年収にも最低条件がないのでフリーターの方でも住宅ローン審査が可能です。

対策:雇用形態を問わない金融機関で申し込む。

フリーターの方なら事実上、フラット35一択です。

13位 国籍

一般的な銀行では外国籍の方は住宅ローンに制限があります。

永住許可のある方または特別永住者の方しか住宅ローンは組めません。

緩和措置として、奥様が日本人ならOKという銀行や、奥様が永住権をもつ外国籍の方ならOKという銀行はあります。

盲点ですが、外国の方でも多少なりとも日本語の理解と日本語での氏名・住所記入が求められますので要注意です。

例外的に住宅ローン契約者に永住権がなくてもOKな銀行はありますが、数は相当に限られます。

東日本大震災の際に、当時の混乱と原発事故の懸念もあいまって日本在住の外国人の方が大勢帰国したというニュースを見た覚えがありますでしょうか?

金融機関は帰国されてしまうと住宅ローンの支払い請求が実質的に困難となることから、永住権をもたない外国人の方には住宅ローンを貸していません。

永住権を持っている方については基本的に日本人と変わらない審査内容となりますが、外国籍の方に特有の質問はあるかもしれません。

例外1)新生銀行では永住許可がない場合には、日本国籍を有している配偶者または永住許可のある外国籍の配偶者が連帯保証人になっていただくことが条件となります。

例外2)東京スター銀行でも永住権のない外国人の方向けに住宅ローン商品を開発しています。

例外3)SMBC信託銀行でも富裕層の外国籍の方に絞っていますが、住宅ローンを永住権なしでも申し込めそうです。

どちらにしても、例外措置である以上、

対策:まずは永住権を取得する。または帰化して日本人となる。→1番オススメ。永住権取得すると、住宅ローンが低金利で組めるため借入額によっては数百万円~1,000万円以上利息は変わります。

購入動機や今後の生活の見通し(帰国予定はないかなど)はヒアリングされる可能性はありますので金融機関が納得のできる返答を前もって用意しておきましょう。

母国の銀行が日本に支店があるのなら、そちらで相談するのも手です。ただし、永住権なしでもOKな銀行は総じて金利が高いことを覚悟せねばなりません。金利は2~3%前後が多いようです。

14位 カードローン等の他の債務の状況や返済履歴

金融機関は審査の際に必ず個人信用情報をチェックします。

個人信用情報には銀行からのローン、クレジット会社のクレジットカード使用情報、ノンバンクからのキャッシングなどが過去2年分に渡って記載されています。

携帯電話の本体代金を分割払いで支払いしている場合、その支払い状況も個人信用情報に載っているのでチェックされます。

すばる

すばる

みみ

みみ

返済状況という欄に”異動”とある場合、みみちゃんの言う通り最低5年、個人再生や自己破産では10年間履歴が残ります。

例えば携帯電話本体代金の分割支払いを61日以上遅れた場合、5年間データとして”異動”ありとなります。

そしてこの携帯の割賦販売(=スマホの分割払い)で住宅ローンに通らなかった人は凄く多い印象です。

異動があった方は履歴が残っている5~10年間は住宅ローンはすべて否決となります。

フラット35でもダメです。

奨学金も個人信用情報に傷をつける可能性があります。

借りている方は奨学金を出してくれた組織を確認してください。

独立行政法人日本学生支援機構は公式に支払いを3か月以上遅れた場合、個人信用情報に登録すると説明しています。

登録されてたら住宅ローンに落ちます。

日本学生支援機構についてはこちらでその内容が確認可能です。

どこの会社であれ、個人の支払い実績等を個人信用情報に登録するのは事前に「個人信用情報に登録することを同意する旨」の書類を取り交わしている必要がありますので、ご心配でしたら過去の取り交わした書類を確認してみるのも手です。

ちなみに、異動まではいかないものの、過去24か月の利用状況で数件支払い遅れがあった場合は住宅ローン審査に通る可能性はあります。

1月遅れでの支払いとなっていたりちょいちょい遅れがあるケースですね。

この場合は各金融機関の判断に委ねられるのが現状です。

一般的に金利が低い銀行ほどリスクを嫌いますので、厳しい結果となるでしょう。

地方銀行や信用金庫では普通の方よりも保証料を高くする条件で融資をしてくれるなど、柔軟性のある金融機関も見られます。

ネット銀行やメガバンク系はこれに関しては厳しいので対照的ですね。

なお、住宅ローン審査に出すとそれぞれの金融機関で個人信用情報が確認されたという事実の履歴が6か月間残ります。

住宅ローンの審査結果は相手にはわかりませんが、住宅ローン審査は3社程度に留めるのが好ましいです。

小森谷

小森谷

対策:普段からお金の管理をしっかりする。

異動なしの数件程度の支払い遅れであれば、可能性があるため柔軟性のある金融機関に相談する。

実際に審査を依頼する金融機関は3社程度に留める。

15位 申込人との取引状況

金融機関は普段から申込人との取引状況をチェックしています。

特定業種と関わりの深いJAバンク(農協)、ろうきん、地元に密着の信用金庫がそうです。

※ネット系銀行や都市銀行のように取引状況を一切チェックしない金融機関もあります。

以下にあてはまる人は普段付き合いのある銀行に審査を申込むのもありだと思います。

・給与振込口座のある銀行+貯金が毎月できている状況

・昔から口座を持っていて、そこで毎月お金を貯めている

・定期預金や積立預金などをしている銀行

・銀行発行のクレジットカードを利用しており、都度きっちり返済している場合

どれもきっちりお金の管理が出来ている印象を与えるので、良いと考えられます。

住宅ローン審査では「家を買うのに計画性はあるのか?」「突発的に家が欲しくなったんじゃないか?」もチェックしています。

毎月コンスタントに貯金している姿勢はとても好印象ですよね。

口座にすでに諸費用と住宅ローンの1割でも支払いが出来るお金があるのなら、理想的でしょう。

ただし、住宅ローンは金融機関毎に金利も保証料も変わります。

利息の差を考えるとこれがベストの選択肢とは限りませんのでご注意ください。

対策:将来住宅ローンを利用したい銀行に口座を作り、毎月貯金しておく。

メインバンクに貯金が毎年出来ている状況なら審査が通りやすいと思われるため、メインバンクで事前審査を出してローン承認をもらった後に、他の有利な条件の銀行と比較する。

16位 業種

金融機関は危険のある業種や反社会的勢力との関わりを嫌います。

ケガや事故にあったりして働けなくなったりする確率の高い業種を統計データとして知っています。

反社会的勢力に関しては、まったく善良な市民の方に見える方でも独自に審査をして否決を出してくる場合があります。

「総合的に判断して否決とさせていただきます。」といった言葉の中には、もしかしたらこういった事由も考えられます。

保険会社では例えばスポーツ選手には保険料金を上げたり、保険加入をお断りする事例が知られています。

基本的に金融機関も同じで具体的な業種では

・運送業(トラックドライバー)

・建設業(現場に出る必要がある方)

・廃棄物処理業

・漁業(漁船に実際に乗る方など)

・林業(現場で仕事をする方)

・鉱業(現場で仕事をする方)

・飲食業(水商売の方、風俗産業にお勤めの方)

などが考えられます。

ちなみに建設業でも事務員さん等、ケガするリスクのない方はまったく問題ありません。

特に水商売の方や風俗産業の方は賃貸契約をするのも保証会社に否決されて苦労される話を良く聞きますし、私の経験でもあります。

その方がおっしゃるには、キャバ嬢なのにあたかも事務員として勤務しているという工作をするアリバイ会社なるものも都心にはあるそうです。

その利用の是非はここでは述べませんが、賃貸でもそれだけ苦労するのですから住宅ローンはさらにハードルが高くなるということです。

対策:どうしても住宅ローンが厳しい仕事の場合、職業を変える。

勤め先の主要取引先銀行がわかるのなら、取引先の銀行に相談する。

みみ

みみ

17位 家族構成

金融機関はどうして家を買うのかを家族構成をチェックして知ろうとします。

金融機関は家を買う動機と計画性を重要視しているのです。

住宅ローンの審査申込書でも聞かれますので、正直に答えましょう。

それを知る大きな手がかりが、家族構成になります。

世帯全員分の住民票を求める金融機関が多いのも、このためです。

だから子供が2人いて賃貸住まいの4人家族だと、「なるほど!そろそろお子さんも大きくなってきて狭く感じるようになったのだな」などと勝手に考えてくれます。

新婚夫婦での申し込みであれば、「いつから同居していたのか」も住民票でチェックされます。

そして前住所の欄にて、今回から一緒に同棲をスタートしたかを確認します。

以前の住所が2人とも同じ場合は「もう同棲して長そうだから新婚で家探しも理解できる」などと解釈します。

小森谷

小森谷

逆に金融機関が疑問を持つ例として、

・独身者の方

・ご主人がいるにも関わらず奥様の単独申し込み

・若すぎる申込人(審査可能な最年少の20歳など)

・離婚歴のある男性(世帯全員の住民票で、子どもが載っているため分かる)

※女性の場合はすんなり通る。問題になったことは今のところありません。

が挙げられます。

上記の方がダメなのでは全くありません。

現代社会は実に多様化しており、様々な方がいらっしゃいますし、それでこそ素晴らしい世界だと言えます。

ただ、金融機関はコンプライアンスや不正等に敏感な立場にあり、保守的で悲観的な思考を持たざるを得ないからこそ起きる疑いが生じることがあります。

そして申込人を紹介した不動産会社を通してヒアリングの電話が来ます。

上から順番に審査担当者はこんな疑問を持つかもしれません。

続くのは実際に私が返答したことのある例です。

「実際には住まないで人に貸すつもりではないか?今の家でも十分広いはずなのに、どうして家が欲しいのか理由を聞かねば。」

→別居している母の介護が必要なため、一緒に暮らします。

「圧倒的にご主人の申込みが多い住宅ローンで、奥様単独ローンということは理由が聞きたい。ご主人の金融事故や個人信用情報に問題ありということだろうか?既にご主人で否決を受けているのではないか。」

→そのような事実はありません。ご主人は現在転職活動をしてはいますが休職中ですので、奥様のみで住宅ローンを組む前提で当初より家探しをしております。

「両親の金銭関係に何らかのトラブルがあって、ご子息が嫌々ながら代わりに申し込みをするということではないよな?」

→既にお子様が1人おり、若夫婦で新築一戸建てに住むのが目標です。どうかよろしくお願いします。

「慰謝料・養育費はどうしているのだろう?負担になっていないか。」

→月に3万を養育費で支払いをしており、ご自身の生活費用としては10万円程度の支払いで済んでいますから、住宅ローンを支払う余力は十分にあると思われます。

ちなみに、だんだんと金融機関も寛容になっており、この事情で住宅ローンに苦戦する人は減ってきていると感じます。

金融機関の3割以下しか気にしていないということですから、それもそのはず。

(ただし、この3割以下に大手銀行がすべて入っている場合、影響力はまだまだ大きいですよ)

対策:ちゃんと金融機関が納得する回答をする。正直に回答する。

小森谷

小森谷

18位 雇用先の規模

金融機関は経営が安定した雇用先に勤める人を好みます。

勤め先の規模が大きく長年の経営実績があれば、より安定しやすいと考えられます。

有利に働く勤務先としては

・公務員全般(官公庁)

・一部上場企業

・東証一部以外の上場企業

・上場企業のグループ会社

・非上場の大企業

などがあります。

※不利に働く代表例は家族経営の会社に勤めている方です。

金融機関によっては上記の社員には無条件に一定の金利優遇を提供することがあります。

しかし、大企業でも赤字転落や大リストラもある時代ですから、住宅ローン申込人自身の稼ぐ実力も金融機関はチェックする時代になりました。

具体的には転職歴がある人はステップアップの見られる転職かどうかの判断をされます。

特に公務員は独自の共済組合貸付制度があり、個人信用情報がたとえ”異動”ありでもこの制度の枠内での借り入れなら住宅ローン代わりに出来るという二重の備えがあります。まさに公式チート。

なぜブラックリスト扱いの異動ありでも貸してくれるかと言うと、共済組合は個人信用情報をわざわざ確認しません。

要は民間の金融機関が全て否決をされても新築一戸建てが買える余地があります。

※勤続年数で貸してくれる金額が変動するので、買えないこともあります。

公務員の方では既知のものかと思いますが、例として地方職員共済組合のリンクを置いておきます。

利用する余地は他にあるか?と言われますと民間の金融機関の金利が空前絶後に低いため、物件価格の100%分は民間の銀行で借りて、共済組合で諸費用のみ借りるなどすると良いです。

これは諸費用も銀行で借りると、金利や保証料面で不利になるためです。

対策:雇用先が不安要素と判断されても、別の金融機関であれば問題なしとみなされるケースも多い。

また、フラット35を利用することでも問題は解決する

19位 所有資産

金融機関は、金持ちを好みます。

いくら財産があるかを事前審査時に明記する必要がある金融機関も存在します。

口座を前もって作れば、そこに大金を入れておくだけで金融機関はすぐに気づきます。

ただ、こういう人はこの記事を読まずともまったく問題ありません笑

20%ほどの金融機関しか、所有資産について重要視していないのですから悲観は不要です。

もちろん、ある程度の預貯金があるのはプラスに繋がります。

しかしですね・・・現に手付金50万円と印紙代3万円分程度しかなくても、家を買う人はゴマンといます。

実際にローンに通っています。

現金購入か住宅ローンをあえて組むかは重要なテーマとなりますので、以下の記事をご覧ください。

対策:コツコツと毎月少しで良いから貯金をする。そのお金を貯められる計画性と実績を、金融機関は見ている。

参考記事:家は現金購入するな!住宅ローン控除・団信・すまい給付金フル活用法

20位 性別

金融機関は申込人が男性か女性かを見ています。

すばる

すばる

みみ

みみ

対策:あなたは、ありのままで素敵。

私の経験的には男性独身よりも女性独身の申込みの方が審査に通りやすいという傾向は感じられます。

恐らく、住宅ローン返済のデータが女性の方が実績が高いのでしょう。

補足しますと、慰謝料・養育費とかの点で離婚歴があると住民票チェックでわかる場合があります。

そうして離婚歴を金融機関に察知された方だと男性は不利になる場合がありますが、これは慰謝料・養育費が”隠れ負債”とみなされるからです。

基本的にそこまで心配されなくてOKです。

すばるくんとみみ先生の一問一答コーナー

住宅ローンの審査結果で否決が出ても、再チャレンジすれば通過しますか?

お客さんが個人信用情報でアウト(異動あり)、反社会的勢力の疑いありとかの場合は絶望的ですが、このパターンを除いたら、やってみる価値はあります。

みみ

みみ

フラット35ですと「承認」「否決」に加えて「留保」という判定が出ることがある。

カンタンに言うと”貸すかどうか悩んでいるから、白黒つけるために本審査申し込みしてね”という意味です。

ちょっとこの場合は本当ドキドキするのがプロの本音です。

すばる

すばる

みみ

みみ

まとめ

今回は”住宅ローンの事前審査・本審査:20項目の審査ポイント解説。”というテーマでお送りしました。

長文になってしまったため、「良くまあこんなに長い文章を書くものだ」と呆れられた読者の方もいらっしゃるでしょう。

しかし家を買うにあたって住宅ローンが如何に重要かを今まで散々痛感してきた過去があるため、住宅ローンの問題解決に熱意があるのです。

この記事は住宅ローンの審査をするにあたって、必ずチェックされるであろうことを網羅しました。

今後とも住宅ローンの悩みを解決していく記事を書いていきます。

きっと、あなたの住宅ローンへの不安は解消されますよ。

下記よりLINEでお気軽にお問い合わせください。

だれでも不動産

だれでも不動産