この記事は次のような人に向いています:住宅ローンを組む人全般・新築一戸建て・中古物件を探している人

資金計画相談→無理のない返済額決定→住宅ローン審査→家探し→契約がベストな順番です。

これがまず正しい行動の順番となります。

これがあべこべになると、色々と不都合が出てくるので注意です。

住宅ローン審査をせずに購入申込書を書けば、売主に相手にされないかもしれません。

不動産屋さんやハウスメーカーはあべこべにした方が都合が良いので、あえて順番を反対にします。

事前に住宅ローンを出すことで得られる3つのメリットとは

新築一戸建て・中古物件を買おうと思っている人は、”契約前に”・”購入申込書前に”、事前の住宅ローンを真っ先に出しましょう。

これは後悔のない不動産取引のための鉄則です。

多くの方は家探しからスタートしますので、資金計画と事前ローンを軽視しています。

それによって損をすることはあっても、得をすることはありません。

その理由をこれから解説していきますね。

最長35年住宅ローンの安全な資金計画を立てられる

マイホームを取得した人が最もストレスを感じたり、苦労するのは最長35年に渡る住宅ローンの支払いです。

なぜかと言うと、「出来るだけ高いものを買わせたい不動産会社」や「出来るだけ沢山のお金を貸したい銀行」のアドバイスを真に受けて、「夢を見過ぎてしまったお客様」が身の丈以上の住宅ローンを借りてしまうことが多々あるからです。

残念ながら、こういう方はかなり厳しい状況になると考えられます。いわゆる住宅ローン貧乏、持ち家貧乏。

参考記事:住宅ローン貧乏はなぜ圧倒的に苦しむのか。確定する将来不安を避けるには。

購入前の冷静な時に、しっかり時間をとって資金計画を立てることで絶対にここまでが限度と決めた「購入予算」を決めることです。

言い換えれば、人生の3大支出の残り2つである教育資金・老後資金を貯めることができるのかを踏まえて、借りることです。

そのためには売主・不動産会社・司法書士・銀行等に支払う諸費用の金額も確認しなければなりません。

きっちりとマイホームを取得する際の費用と、その先にかかる維持費用を伝えてくれる不動産会社へ相談をすることです。

参考記事:家の費用を全て解説!諸費用・住宅ローン・税金・維持費まで!

それを踏まえて1番重要なことは、自分で予算を決めることです。

”より高いものを売りたい不動産営業マン”ではなく、ずっとローンを支払い続ける義務のある自分で決めるしかないのです。

と言っても資金計画を1から自分でやるのはちょっと・・・と腰が引ける方は多いでしょう。

その場合は完全な第三者の視点に立てるプロにお金の相談をすることです。

有料相談のみで生計を立てているプロの独立系ファイナンシャルプランナーに相談するのがオススメです。

ここをケチって無料相談に行くと失敗します。

というのも、無料相談をしているファイナンシャルプランナーはバックに保険会社やハウスメーカーが付いている=お金をもらっている関係にあるので、そのアドバイスは保険会社やハウスメーカーの都合に偏ったものになりがちです。

”住宅展示場でファイナンシャルプランナーに無料相談を受けてきました”という方がいるとしましょう。

この方へのファイナンシャルプランナーのアドバイスは「家を買っても大丈夫」と「家を買う状況ではありませんよ」とどっちが想像つきますか?

これは想像できますよね。前者でなければ、話が続きません。

あとはマイホームを取得した少し年上の知人・先輩等に話を聞くのもありですが、経験者であってもお金のプロでは無いので色々と難しいかもしれません。

プロの視点:資金計画は最重要事項

身の丈を超えた過度な住宅ローンを組んだ場合、教育資金と老後資金は諦めることになるでしょう。

当然、その時が来れば困り果てます。

具体的には子供が高校~大学生となる15~22歳の時期、収入が半減する60歳~65歳の再雇用期、65歳以降の年金期に厳しい状況となります。

特に65歳以降の完済となる場合は、きっちりと資金計画を立てることが必要です。

無策で70歳以上の完済予定で住宅ローンを組むのは避けたいところ。

また、賢く資金計画を立てた人よりも2~3倍の利息を払うことにもなるのは現実的です。

たとえ前者と後者が同じ稼ぎ・年収であっても資金計画の理解によって大差がつきます。

言い換えれば知っているか知っていないかで人生が大きく変わります。

こういう事例は実際にあることです。

参考記事:家探し前に10分で出来る資金計画。ぴったりな毎月の支払い額とは?わかりやすく解説。

価格交渉権を得られる

いざ購入!となれば不動産営業マンから”購入申込書”(買付証明書とも言う)を書くように促されます。

これは買主から売主への「この物件を買います」という意思表示を行うためのツールです。

小森谷

小森谷

この書類を受けて売主は初めて買主のことを考えることになるわけですが、その際の売主最大の関心事は「この人、本当に買えるお金あるの?」ということです。

この問題は買主が住宅ローンを組むのなら、「住宅ローンを希望額ちゃんと貸してもらえる人物なのか?」ということと同じです。

近年、スマートフォンの分割支払いの遅れ等が原因で住宅ローンを否決される方がかなり多くいます。

なので、住宅ローンの事前審査(=仮審査とも言う)に通過しているかどうかで売主の反応は大きく異なります。

当然ながら、住宅ローンを通過している人は「本気度が高い」、「ほぼ住宅ローン本審査にも通るだろう」と言えることは客観的に明らかです。

だから、冷やかしの可能性もあり得る住宅ローン審査を受けていない購入申込者よりも価格交渉の結果が良くなるのはご理解いただけることでしょう。

プロの視点:事前ローンをしていないまま、購入申込書を送るとこんな反応が待っている。

①相手にされない。

これは「住宅ローンを通っている方にしか契約しない、売らない」と決めている売主の対応です。

このタイプは住宅ローン審査通過前に契約して、ローン否決による解約を過去に多く経験しているタイプの売主が多いです。

よって「住宅ローンに通ってからまた連絡してくださいね」と言われて話が進まないことになります。

②根掘り葉掘り、買主は色々なことを聞かれる

年収・勤務先名・勤続年数・年齢・健康状態・借り入れ状況・人柄等、色々なことを聞かれます。

なぜかというと、買主が住宅ローンに通っていないからなんです。

仕方なく売主または売主の不動産会社が”住宅ローンに通りそうな人物か”を見極めるために色々と聞いているだけのことです。

危険な感じがすると判断されたら、契約設定はできません。

どっちの反応が来ても、結局すぐにでも事前ローンを出す必要があります。

痛くもない腹を探られたくないのなら、購入申込書の前にせめて審査を受けておきましょうね。

物件を買える可能性が高まる

これには2つの効果がありますよ。

①物件を売り止めてもらう(物件を止めてもらうとも言われる)

これはどういうことかと言うと、売主が買主に「あなたに売るから他にお客様が現れても断りますよ」ということです。

これは売主からの好意的な対応なので、感謝しましょう。

②売主からの厳しい引渡し期限要求に対応できるようになる

売主が新築一戸建てをたくさん作っているプロ業者の場合、「引渡しをなるべく早めて資金回収を迅速に行いたい」と考えているのが普通です。

「引渡しを2か月先でお願いします」と言っても「それなら売りませんよ」と断りが入ることはザラです。(完成物件の場合)

大体、1か月以内での引渡しが最低条件になることが多いです。

となると、事前ローンを通っていないと契約後の忙しさは異常です。

きっと「こんなことになるなら前もって事前ローンくらいやっておけば良かった・・・」となるでしょう。

中古物件の場合、個人が売主となることも多いです。

その場合、転居するにあたって「出来るだけ早く現金が欲しい」という事情、相続税絡みで引渡しを迅速にしてもらうことを求める売主もいます。

決して珍しいケースではありませんので、ここでも「同じく買いたい」という第2の買主候補が現れた場合、不利になります。

こんなときも事前ローンを通っていない人は対応がどうしても1テンポ遅れてしまいます。

買いたいから購入の意思を示しているのに、他の人に買われてしまってはやっぱり後悔しますよね。

自分の支払う諸費用と利息がわかる

参考記事:住宅ローン保証料の支払い方法は2パターン。外枠方式よりも内枠方式が安くなる裏技を公開します。

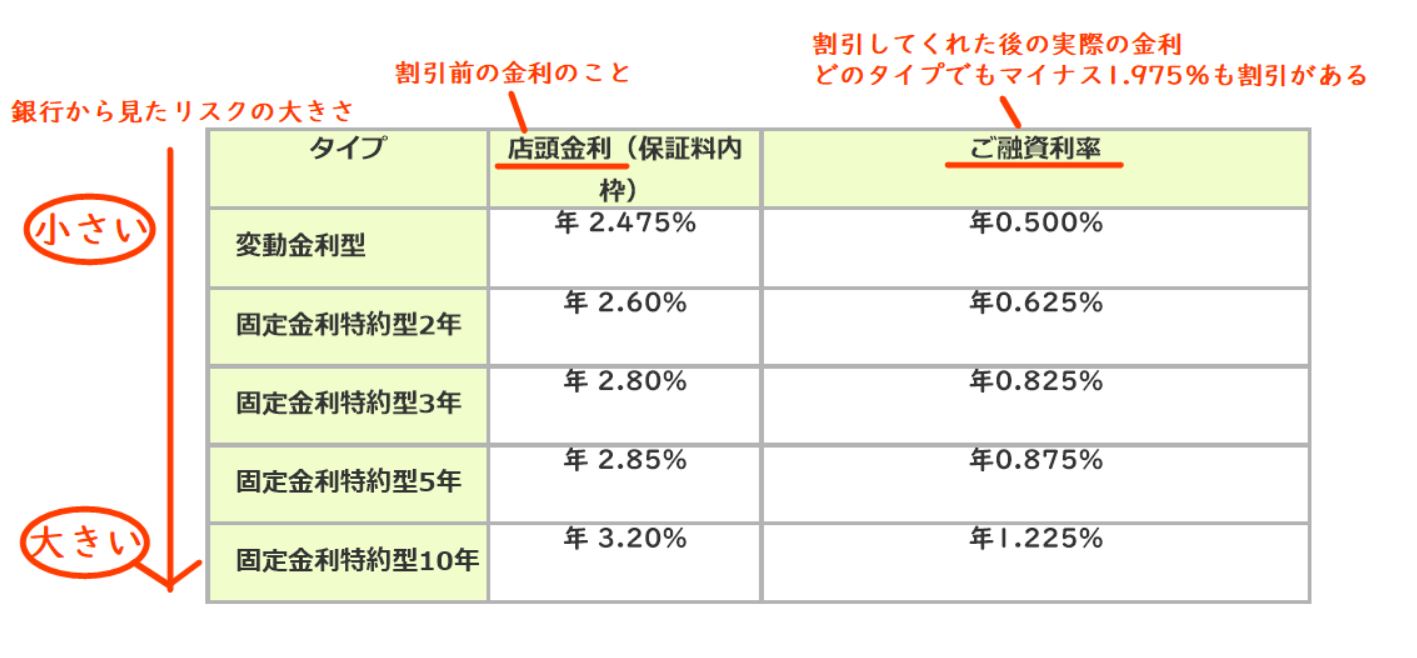

詳しくは上記の記事で解説していますが、住宅ローンは通るまでは金利も保証料もいくら払うかわかりません。

金利は毎月変動していますが、事前ローンを通すと「今月の金利水準ならあなたは0.5%です」等、目安を教えてくれます。

ちなみに毎月、金利は変動するので住宅ローン実行時に本当の金利は決まりますよ。

それと、保証料は信用レベルによってランク分けされているケースが多いです。

そのため「不動産会社で言っていたよりも50万円~100万円も高くなってしまった」ということもあるわけです。

事前ローンを通す前に契約させようと迫る不動産会社は、この点から見るとお客さんのことを全く考えていないと言えるでしょう。

「買ってもらえれば知ったこっちゃない」というのが本音かも。

住宅ローン特約があっても、実は守られません。

「自分が思っていたよりも銀行から提示された金利・保証料が高くても解約はできません」

これが現実なのです。

この時点で解約をしたら仲介手数料と手付金、あわせて100万円~200万円は失うことになるでしょう。

小森谷

小森谷

まとめ

今回は”なぜ家を買う前に住宅ローンを通すべきなのかを解説 ~新築一戸建て・中古物件編~”というテーマでお送りしました。

家の契約前に住宅ローン審査に通過する3つのメリットについて話しましたが、実はまだメリットがあります。

みみ

みみ

すばる

すばる

みみ

みみ

下記よりLINEでお気軽にお問い合わせください。

だれでも不動産

だれでも不動産