Warning: Undefined array key 4 in /home/smile55smile/55smile.biz/public_html/240926bk/wp-content/themes/sango-theme-poripu/library/functions/prp_content.php on line 21

Warning: Undefined array key 4 in /home/smile55smile/55smile.biz/public_html/240926bk/wp-content/themes/sango-theme-poripu/library/functions/prp_content.php on line 33

固定金利選択型は変動金利の兄弟でよく似ている

すばる

すばる

みみ

みみ

固定金利選択型とは?

住宅ローンの借り方の1つ。

自分で選んだ期間中(2年~20年くらいが一般的)ずっと金利が変わらない特徴がある。

例)金利1%で5年間コースを選択したら、5年間はずっと金利は同じまま。

その期間が終わったら割高の変動金利か、割高の固定金利選択を再度選び直すシステム。

銀行から「そろそろ固定金利期間が終了しますが、再選択はどのコースにしますか?」と連絡が来ます。

特に何も連絡しないでいると、勝手に変動金利に切り替わるようになっているのが一般的です。

しかも、「次のコースはどれにしようかな?」とラインナップを見ると以前の金利と全く変わってしまって高金利になっていることもあり得ます。

なぜなら変動金利と同じで期間終了後の再選択する金利に変動があるんです。

変動金利は6か月に1度金利が変わる、固定金利期間選択型は2年~20年に1度金利が変わると頻度に違いはあれど同じこと。

だから変動金利の兄弟と私は説明しています。

プロの視点:固定金利選択型の知られざる特徴

変動金利はいつでも固定金利選択型に切り替えが可能!

※手数料は5,000円くらいが相場

固定金利選択型の利用期間中は、変動金利に切り替えはできない!

つまり、自分で選んだ固定金利期間中は変更できないんです。

本当に変えたいのなら、他の銀行に頼んで借り換えローンを組んで一括返済をするしかありません。

固定金利選択型ならではの恐ろしい失敗談

すばる

すばる

みみ

みみ

固定金利選択型の1番重要なポイント

実は、固定金利期間選択後にリスクが潜んでいるのです。

金融機関により以下の2つのパターンのリスクに直面します。

①当初優遇タイプの固定金利期間選択型を選択していた場合

※当初優遇タイプ=最初にぐーんと有利な金利=後から高金利になってしまうタイプ

次回の金利が大幅に上昇する:金利1%前後アップします。1.5%くらいアップもあります。

当初に凄く金利優遇(=金利の大幅ディスカウント)をしてくれているので、その反動で期間終了後に金利が急上昇するんです。

場合によってはその後、思い切って住宅ローンの借り換えをしてしまった方が経済メリットと安定を得られることも。

②全期間優遇タイプの固定金利期間選択型を選択していた場合

※全期間優遇タイプ=全期間を通して金利の割引・ディスカウントを「ずっと2%割引」と一定にしてくれているタイプ=最初のコース選択時が1番金利優遇されるように商品設計されている場合が多い(そうしないと、売れないからですね。)

①のパターンまではいかないが、次回の金利はかなり上昇する:金利0.5%以上は上がることが多いでしょう。

小森谷

小森谷

最初に凄くお得な金利で貸してもらった反動で金利アップするんですね。そうしないと銀行だって儲かりませんからね。

プロの視点:125%ルールの適用はない!

変動金利の説明で重要3大ルールの1つ、”125%ルール”の適用はありません。

変動金利では5年間に1度支払額が変わる度、125%ルールが発動して金利が急上昇しても支払額は以前の125%までに抑えられます。

こうしたルールの適用はありませんのでご注意ください。

つまり、金利が大変動を起こすといくらでも支払額と利息はアップするわけです。

その代わりに、変動金利のリスクである未払い利息の発生は起きません。(ここは安心)

固定金利期間選択型は変動金利と同じで期間終了の度に毎回金利が変わることを忘れてはいけません。

変動金利よりも頻度が少なくなるだけです。

参考記事:変動金利のメリット・デメリットを超わかりやすく解説します。

固定金利期間選択型の10年固定を借りた場合、10年後の支払いはどうなる?

前提条件:当初優遇タイプで固定金利期間選択型を10年間借りる。

借入金額3000万円、借入期間35年、当初の固定金利は10年ずっと0.6%固定。

1~10年目までの毎月返済額:71,288円

11年目から当初優遇金利がなくなって、金利が1.4%アップ。

その後はずっと金利2%になったとします。

11年目以降の毎月返済額:84,156円

繰上返済無しで35年完済する場合の利息:7,567,150円

すばる

すばる

みみ

みみ

参考記事:繰り上げ返済のメリット・デメリット。期間短縮タイプと返済額軽減タイプの2つを比較してわかりやすく解説。

少し補足しましょう。

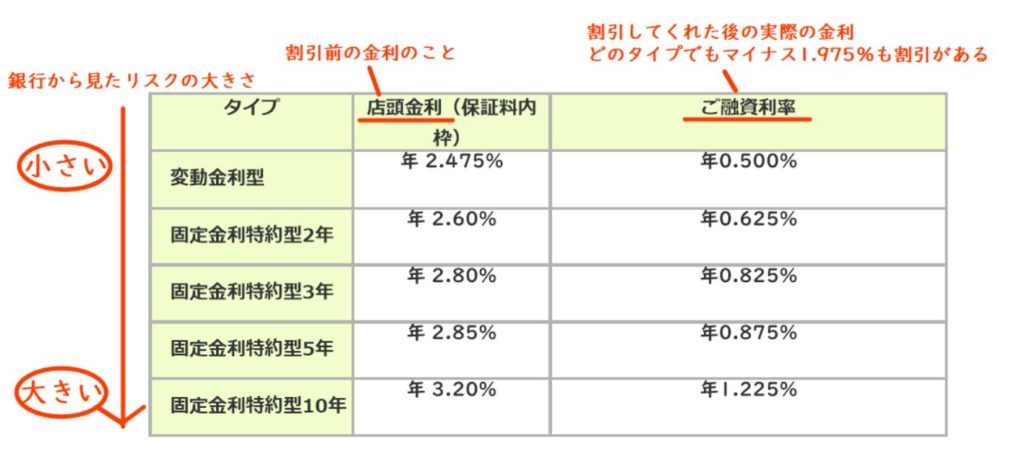

三井住友銀行の2019年11月1日時点の金利と固定金利期間選択期間の組み合わせは以下の通りになっています。

これは全期間優遇タイプの金利表になります。

この金利表からは上記の書き込みのような部分を読み取らないといけません。

銀行はお金を預かって、お客様に利息を渡して、お金を借りたい人にお金を貸して利息をとっています。

お金を貸した人から貰う利息は常にお客様に渡す利息よりも多く貰わないと潰れてしまいます。

だから基本的に先行き不透明な長期間ローンは銀行にとってリスクのある怖い商品です。

だから半年に1度銀行の都合で金利を変更できる変動金利よりもリスクの高い固定金利期間選択型は定価とも言える基準金利がアップします。

期間が長いほど定価である基準金利は高くなります。

確かに、そうなっていますよね。

例えば5年後に金利が急上昇して3%となり、預り金への利息も1.5%まで大幅アップしたら、固定金利期間選択型を売った銀行は赤字です。

だってお客さんから貰う利息よりも、預り金への利息の方が高くなってしまいますからね。

ちなみに、変動金利ではその5年間で10回も金利変更をできるので、赤字になることはないと思われます。(銀行がその都度、金利を設定できるため)

赤字になってしまった銀行・・・その場合でも挽回できる可能性があるんです。

なぜなら期間終了後にはその時の経済情勢に応じて金利を上げることができるからです。

こう考えると、固定金利期間選択型も金利変更リスクは残念ながらあるんですよ。

実は凄いお得にもなる!固定金利選択型はこんな人に向いている

すばる

すばる

みみ

みみ

固定金利期間選択型を選ぶなら、10年固定がオススメ。

これには理由があります。

2~5年程度の短期間、超安い金利で借りれたとしても期間終了後は最初から変動金利で借りた人よりも割高の金利になってしまうため。

期間終了後にはどのタイプを選んでも金利変動の荒波に襲われます。

だったら出来るだけ長期間、固定金利のメリットを受けてしまうのが良いでしょう。

そうなると必然的に10年タイプ以上からの検討になります。

その中でも10年固定は住宅ローン減税の区切りも同じく10年ですから(厳密には13年)、非常に相性が良い。

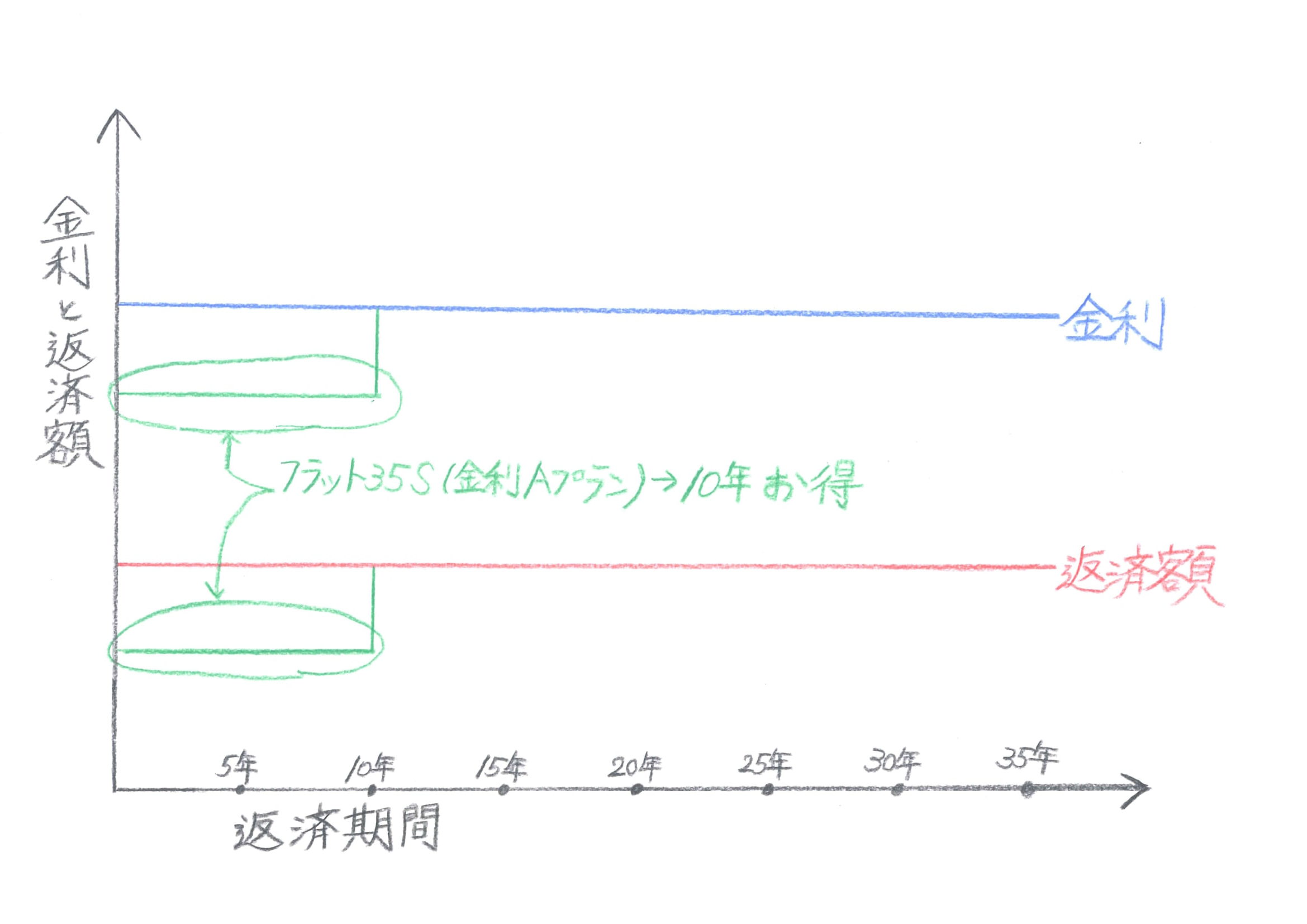

さらに15年、20年タイプとの比較ですが、ここまで来ると半官半民のフラット35が王者です。実際、金利と総費用計算で比較勝負をしてもフラット35に軍配が上がります。

もちろん銀行もそれを意識しています。

各銀行は10年固定金利タイプを特に熱心に力を注いでいることが多いのです。

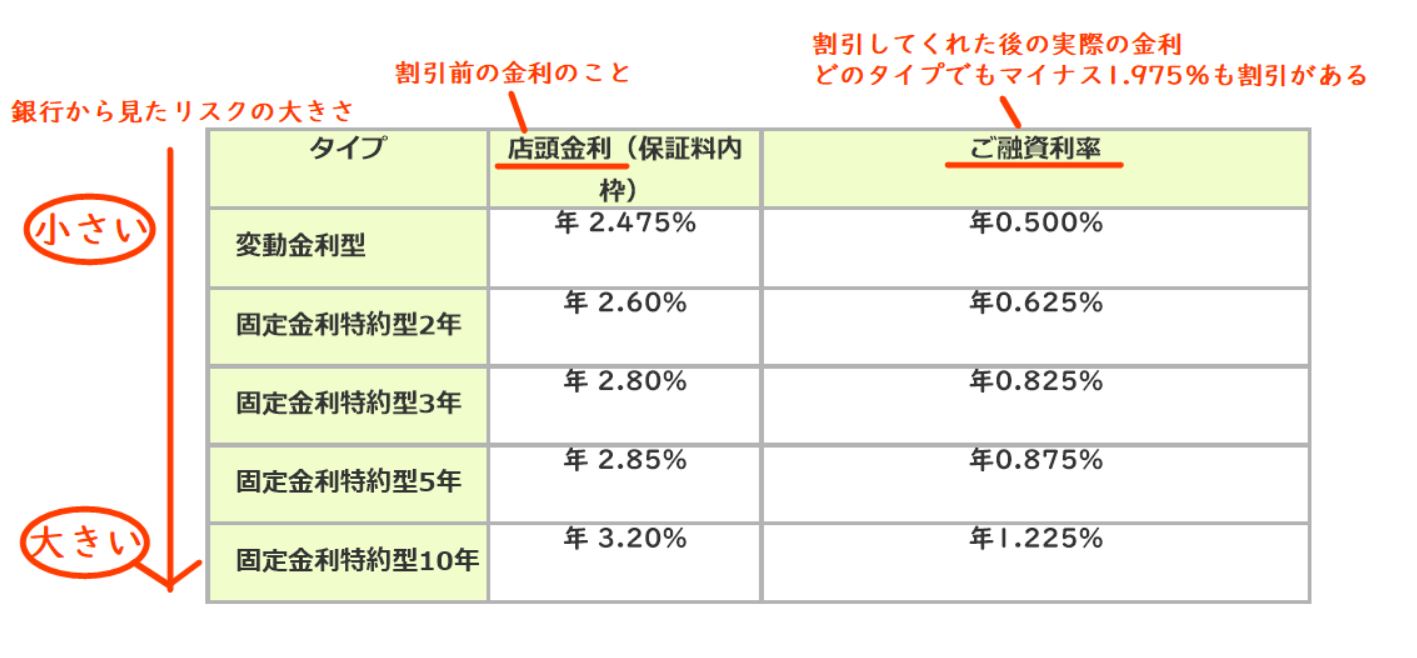

埼玉りそな銀行のホームページにて金利表を見てみましょう。

なんと固定10年タイプだけ突出して金利優遇がなされています。

他の組み合わせよりも明らかにメリットが高いですよね。

例えば、2019年11月の埼玉りそな銀行の固定10年タイプは金利が0.6%となっています。

これは変動金利の最安値水準とほぼ変わりません。

変動金利は10年間で20回も金利変動の変更リスクに襲われますが、固定10年タイプであればその間ずっと金利0.6%です。

住宅ローンは最初が肝心です。

なぜなら残高=元金が最も多い時期の金利が最も利息に影響を与えるからです。

10年後には金利が1%以上アップすることになったとしても、これは良い商品といえるでしょう。

そうなると、どんな人が固定金利選択型と相性が良いでしょうか?列挙してみましょう。

繰上返済を積極的に行える余裕のある方や、お金のかかる保育園の時期が終わって本格的に奥様が働きだす共働き夫婦

国の優遇制度も相まってお子さんが幼稚園~中学・高校まではお金を貯める時期に突入します。

ここで貯金をして、繰上返済資金も作れば金利のアップする固定金利期間終了後も影響を小さくできます。

なぜなら元金が減れば金利がアップしても影響がその分小さくなるからです。

要は、繰上返済をちゃんと10年後にまとまった金額できますよという方ならOKです。

現金で買えるくらい高所得な方

こういう方は最強です。

10年固定金利の利息が2019年現在、住宅ローン減税での還付金額よりも小さくなるため、住宅ローンを組むことで10年間以上お金が増える状況が続くからです。

もらえるお金>利息が10年も続きます。

さらに団体信用生命保険にも加入するため、万が一の死亡時には家族にマイホームを残すことができます。

10年固定金利終了後は完済するもよし、団体信用生命保険のメリットを生かすためにあえて支払いを続けるもよしです。

40代後半~55歳前後くらいの高所得者の方が最も10年固定と相性が良いでしょう。

下記の記事に詳しく書いてあります。

参考記事:家は現金購入するな!住宅ローン控除・団信・すまい給付金フル活用法

10年後の借り換えを検討しても良い方

10年間、割安の金利で支払いを続けたあとは、反動で金利は上昇すると伝えました。

その際に、住宅ローンの借り換えを行えばその時期の最良の住宅ローンを再度組むことも可能です。

ただし、これは手数料と保証料を再度支払いすることになるため、このまま同じ銀行で借り続けるのとどちらがベストかを判断しなければなりません。

それと、10年後にも健康体で安定した収入がないとダメですから、健康だけでなく勤め先も安定した企業の人向けです。

10年後の審査は年齢を重ねていると厳しくなりますので、現段階で40代以降の方にはこの戦略は向きません。

まとめ

今回は”固定金利選択型のメリット・デメリットを超わかりやすく解説します。”というテーマでお話しました。

ここまで読めば、もうあなたは立派な固定金利選択型の専門家です。(言い過ぎかな?)

最後に固定金利選択型に向いていない人はどんな人?

- 目先の金利の安さにつられて選んだ方

- 期間終了後、割高の金利となった際に支払いが困難になりそうな方

- マイホーム維持費・教育資金・老後資金を貯めるのを意識すると、繰上返済を積極的に出来そうにない方

こういう方は長期の返済計画をしっかり立てられる全期間固定金利がオススメです。

全期間固定金利だけが、家の価格が確定する唯一のローンだからです。

他は全て金利変動するので、安定しない面があります。

しっかりと選択して自分の家計状況にあった商品を見極めていきましょう!

参考記事:全期間固定金利のメリット・デメリットを超わかりやすく解説します。

下記よりLINEでお気軽にお問い合わせください。

だれでも不動産

だれでも不動産